数据不惊艳,波动却放大:美元的下一步取决于这三件事

2025-09-11 21:37:57

市场在公布前一致预期:总体CPI同比2.9%,较7月的2.7%有所抬升;月率预期0.3%;核心CPI同比3.1%、月率0.3%。利率层面,CME FedWatch显示,市场对下周降息25bp的定价约为92%,年内累计降息75bp的概率约为70%。

宏观叙事聚焦两点:一是关税推动的商品通胀是否再度抬头;二是就业是否出现边际降温,从而决定年内降息幅度。公布时点,美元指数日内曾小幅走弱,新闻口径报97.75,跌幅约0.06%。

数据表现与解读

8月总体CPI同比2.9%,与预期一致,高于7月的2.7%;月率0.4%,快于7月的0.2%。核心CPI同比3.1%,与7月和预估一致。分项显示:居住类指数环比上升0.4%,为当月“全项”走高的最大贡献;食品指数环比+0.5%,其中“在家食品”+0.6%、“外出就餐”+0.3%;能源指数环比+0.7%,汽油价格环比+1.9%。这组数据传递两层含义:第一,商品端在能源与部分耐用品上仍有上行压力,契合“关税渐进传导”与成本回流的逻辑;第二,核心服务项的黏性仍在,居住类粘性短期难退。月率高于预期的0.3%,使总项通胀的爬坡更具可持续性。总体而言,“核心不降,总项抬头”的组合,对年内连续大幅降息的迫切性构成掣肘。

劳动力市场:初请的边际信号

同日公布的初请失业金人数为26.3万,高于前值23.6万(自23.7万修正而来)并差于市场预期的23.5万;季调后的续请人数为193.9万,环比持平;季调后被保险失业率为1.3%。这说明劳动力市场正出现温和降温,但并非陡峭转弱。若将通胀月率的回升与初请的走弱并置,组合成“增长参数降温、价格参数偏韧”的复杂局面,强化了“9月降25bp、年内步幅仍取决于新增数据”的路径依赖。

官员表态与政策框架

静默期前,官员观点分歧明显。Goolsbee认为通胀可能再度回升;Kashkari强调关税令商品通胀抬头,需观察其是否形成持续性;与之相对,Daly判断关税引致的价格抬升更像“一次性冲击”,Waller更直接,将其视作“短暂的波动”,预计通胀约六个月后回到靠近2%的轨道。综合解读:委员会内部更接近“先降一档、再看数据”的共识,但对年内是否累计降至50bp或75bp,关键在于核心月率能否在接下来几个月回落到0.2%附近。

市场即时反应

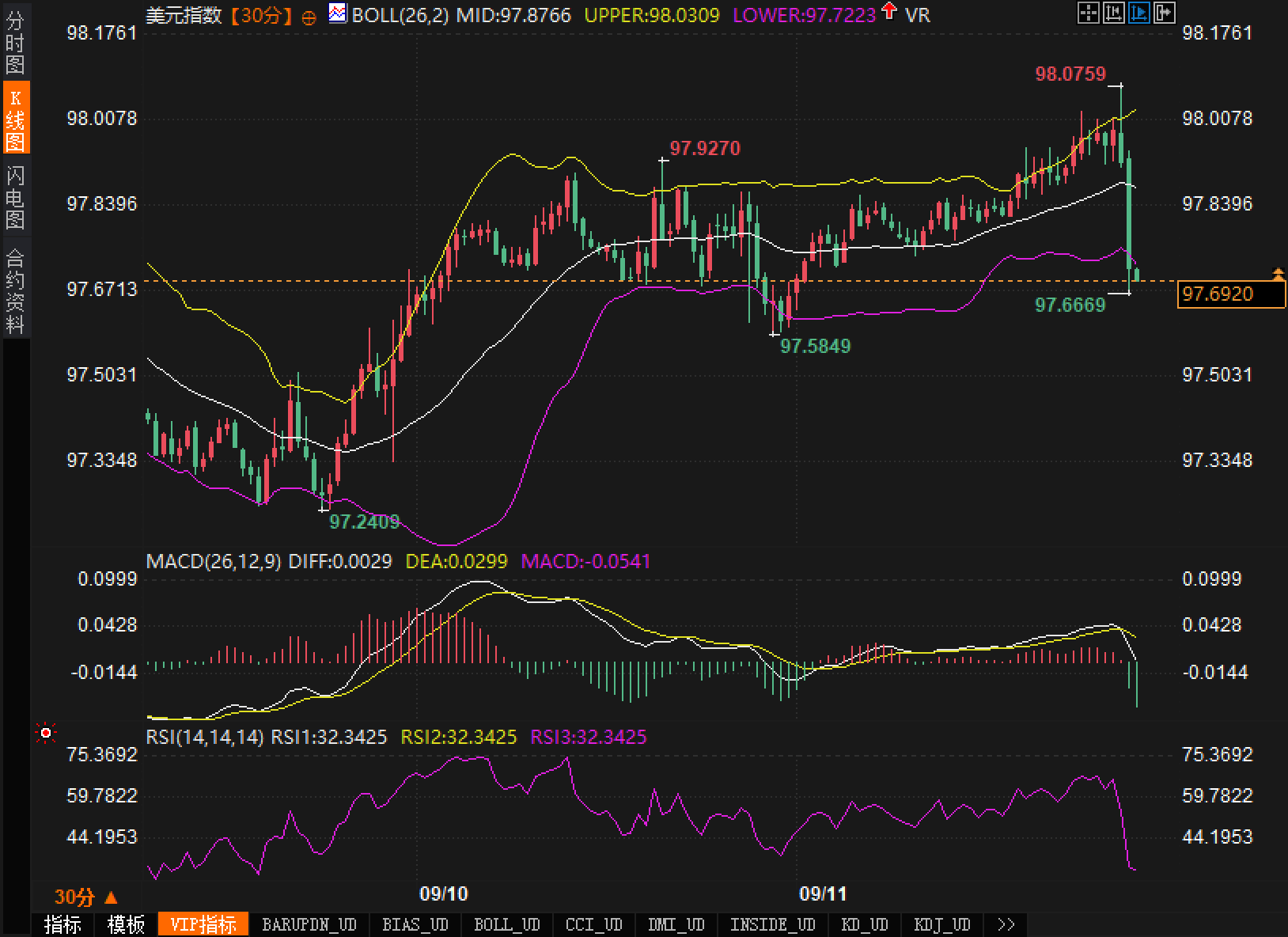

1)美元指数:从技术面看,30分钟图显示,美元指数自98.0759高位回落,发布后出现一根实体长阴。布林带中轨97.8766、上轨98.0309、下轨97.7223,价格贴近下轨运行,短线偏压。RSI(14)读数32.3425,逼近弱势区边缘;MACD柱转绿且向下扩张,动量倾向空方。就逻辑而言,通胀符合预期但月率偏高与初请走弱相抵,美元呈现“先下后震荡”的合理化反应。

2)美债收益率:总项月率0.4%使长端难以完全按鸽派路径定价,但初请恶化又提供避险买盘。预期曲线以“前端下、长端区间”作为第一反应,名义长端的可持续上行仍需后续核心月率证实。

3)黄金:美元回落与名义利率的犹疑,短线有利金价走强;但若核心通胀在随后数据中维持韧性,实际利率难快速下行,金价上行弹性将受限。

4)权益市场:若将“通胀月率偏强”与“初请转弱”相加,权益市场的风格或偏向“高质量、盈利稳定”的防御型配置;但对成长板块而言,若长端利率维持区间,估值压力可控。

5)汇价层面:对主要非美而言,短线驱动仍来自美方宏观,而非对手盘基本面。美元在97.5—98.0区间的争夺,将成为接下来一到两日外汇波动的锚。

机构与散户观点的分歧

机构更关注“核心服务—尤其是居住项—何时明显下行”。在FedWatch给出92%概率的前提下,他们对年内是累计50bp还是75bp的判断,将围绕核心月率回落到0.2%这一阈值展开。散户更聚焦“油价与汽油”对日常成本的影响,倾向把当月0.4%的总项回升归因于能源,使对黄金的偏好阶段性抬升,但对美元的看法分歧较大。期货定价显示,若随后两个月核心月率低于0.3%,年内累计降至75bp的情景更易被重申;反之,若月率连续在0.3%—0.4%徘徊,市场或向累计50bp倾斜。

后市预期与风险

接下来的关键观察点有三:其一,核心服务项能否在9—10月出现广泛放缓,尤其是居住项的高频租金指标;其二,就业与需求侧的再验证——初请已露端倪,若随后就业报告与零售销售同步放缓,将为更深的降息路径打开空间;其三,关税相关的商品价格传导是否持续。

风险在于:一旦油价与食品价格继续推动总项月率维持在0.3%—0.4%区间,而核心降幅迟迟不达预期,市场将调低对年内累计降息幅度的押注,美元在97.7下方的停留时间可能有限。反过来,若核心迅速回落、初请与续请同步抬升,曲线前端将继续下行,黄金与长债利多,美元有望二次回撤至97.5849与97.2409的低位附近。

- 风险提示及免责条款

- 市场有风险,投资需谨慎。本文内容仅提供参考,不构成个人投资建议,也未考虑到某些用户特殊的投资目标,财务状况或其他需要。据此投资,责任自负。