降息落地卻不走直線:黃金在3630—3700間的拉鋸戰

2025-09-18 22:08:48

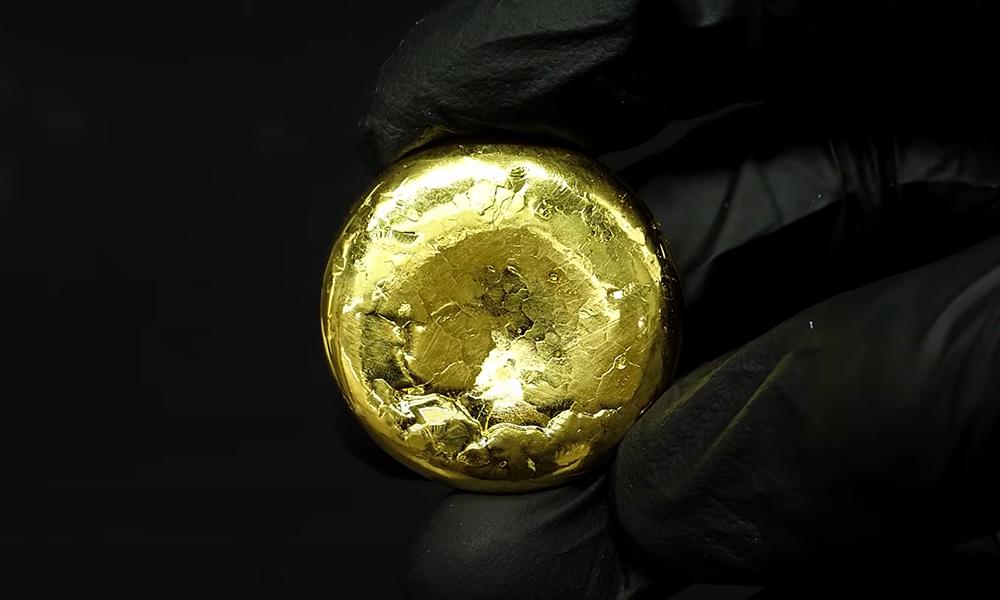

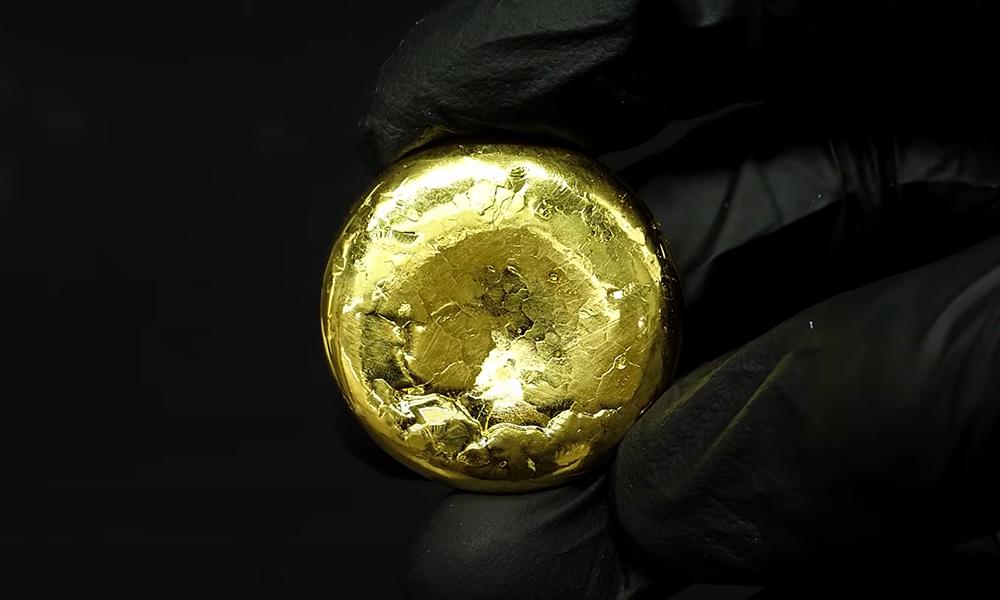

前一日在美聯儲如期降息25個基點後,現貨黃金一度抽高至歷史高位3707美元一線,隨後因預期兑現與美元回升而快速回吐,週三收跌約0.88%。週四(9月18日),北美時段黃金圍繞3640美元一帶交投,波動率仍高。

美聯儲啓動新一輪降息週期,將聯邦基金利率目標區間下調至4.00%—4.25%。聲明稱,近期經濟活動有所放緩,就業市場降温,通脹雖較峯值回落但仍高於2%目標,且就業下行風險上升。點陣圖指向年內仍可能再降兩次,但並非共識,有9位委員(共19位)預計年內僅一次或不再降息。2025年中位路徑指向額外寬鬆約50個基點,對應目標區間3.50%—3.75%;2026年及2027年的中樞下移至3.4%與3.1%,長期利率錨定在3.0%。

最新經濟預測(SEP)顯示,2025年實際GDP增速上調至1.6%(此前1.4%),失業率預估維持4.5%;PCE通脹與核心PCE分別為3.0%與3.1%,與6月預測一致。數據端方面,最新一週初請失業金人數降至231K,好於市場預期的240K;此前一週被上修至264K。9月費城聯儲製造業指數大幅反彈至23.2,預期2.3、前值-0.3,顯示區域製造修復力度強於預期。

新聞發佈會上,鮑威爾將本次行動定義為“風險管理式降息”,強調“不預設路徑、逐會評估”,並表示並無廣泛支持更激進的50個基點降息,短期不必“快進式”寬鬆。這一溝通框架對黃金的影響是雙刃:一方面名義利率路徑趨於下行、增長温和,有利於貴金屬的長期貼現環境;另一方面,若通脹黏性再起或就業回穩,降息節奏隨時放緩,階段性利多將被對沖。

從小時圖(60分)觀察,布林帶中軌在3665.14,上軌3689.67,下軌3640.62。價格在昨日衝擊3707.35高點後回落,當前圍繞3640附近盤整,位置介於下軌與中軌之間,表明短線仍處“弱勢反彈—均值迴歸”階段。布林帶帶寬約50美元,波動性處於中高位,尚未出現典型“帶寬收縮”信號,趨勢性延展需新的動能確認。

動能指標方面,MACD顯示DIFF -3.65、DEA -4.13、柱狀值約0.97翻紅,形成零軸下方的“弱勢金叉”——這類金叉常見於下跌後的技術性反抽,代表空頭動能減弱但多頭尚未確立主導。相對強弱指數RSI(14)位於41附近,離強勢區間(>50)仍有距離,短線以修復為主。

結構與價位:關注3626.58與3633.85一帶的支撐,跌破則面臨向整數關口3600的情緒性回測風險。上方,3665附近的布林中軌為首要壓制;其上是3689—3702區(上軌與前高3702.93),進一步則是3707.35的歷史高點壓力。若價格能在中軌上方完成“回踩—站穩—放量”的三步確認,布林通道可能轉入“中軌上移+上軌走擴”的趨勢段;否則,仍以區間內的反覆振盪對待。

宏觀層面的“預期兑現”與微觀交易層面的“高位止盈”交織,是昨日衝高回落的主因。降息落地本身並非新信息,點陣圖雖偏鴿但保留彈性,令趨勢資金對長期利率下行抱有信心的同時,也迫使短線資金對“節奏不確定”保持防禦。美元與美債收益率的同步反彈強化了“名義利多、短線利空”的錯位,導致盤面出現“上衝回落+快速洗籌”的典型情緒波動。

從量價與指標共振看,MACD柱翻紅而RSI仍在50下方,提示情緒從“恐慌性回撤”過渡到“審慎修復”;布林帶未顯著收斂説明共識尚未統一,交易員更傾向“逢位博差”而非“跟勢追擊”。對黃金而言,“路徑依賴的寬鬆預期”與“階段性美元回升”將反覆拉鋸,情緒上呈現“貪婪與謹慎並存”的中性偏多格局。

基本面

美聯儲啓動新一輪降息週期,將聯邦基金利率目標區間下調至4.00%—4.25%。聲明稱,近期經濟活動有所放緩,就業市場降温,通脹雖較峯值回落但仍高於2%目標,且就業下行風險上升。點陣圖指向年內仍可能再降兩次,但並非共識,有9位委員(共19位)預計年內僅一次或不再降息。2025年中位路徑指向額外寬鬆約50個基點,對應目標區間3.50%—3.75%;2026年及2027年的中樞下移至3.4%與3.1%,長期利率錨定在3.0%。

最新經濟預測(SEP)顯示,2025年實際GDP增速上調至1.6%(此前1.4%),失業率預估維持4.5%;PCE通脹與核心PCE分別為3.0%與3.1%,與6月預測一致。數據端方面,最新一週初請失業金人數降至231K,好於市場預期的240K;此前一週被上修至264K。9月費城聯儲製造業指數大幅反彈至23.2,預期2.3、前值-0.3,顯示區域製造修復力度強於預期。

新聞發佈會上,鮑威爾將本次行動定義為“風險管理式降息”,強調“不預設路徑、逐會評估”,並表示並無廣泛支持更激進的50個基點降息,短期不必“快進式”寬鬆。這一溝通框架對黃金的影響是雙刃:一方面名義利率路徑趨於下行、增長温和,有利於貴金屬的長期貼現環境;另一方面,若通脹黏性再起或就業回穩,降息節奏隨時放緩,階段性利多將被對沖。

技術面:

從小時圖(60分)觀察,布林帶中軌在3665.14,上軌3689.67,下軌3640.62。價格在昨日衝擊3707.35高點後回落,當前圍繞3640附近盤整,位置介於下軌與中軌之間,表明短線仍處“弱勢反彈—均值迴歸”階段。布林帶帶寬約50美元,波動性處於中高位,尚未出現典型“帶寬收縮”信號,趨勢性延展需新的動能確認。

動能指標方面,MACD顯示DIFF -3.65、DEA -4.13、柱狀值約0.97翻紅,形成零軸下方的“弱勢金叉”——這類金叉常見於下跌後的技術性反抽,代表空頭動能減弱但多頭尚未確立主導。相對強弱指數RSI(14)位於41附近,離強勢區間(>50)仍有距離,短線以修復為主。

結構與價位:關注3626.58與3633.85一帶的支撐,跌破則面臨向整數關口3600的情緒性回測風險。上方,3665附近的布林中軌為首要壓制;其上是3689—3702區(上軌與前高3702.93),進一步則是3707.35的歷史高點壓力。若價格能在中軌上方完成“回踩—站穩—放量”的三步確認,布林通道可能轉入“中軌上移+上軌走擴”的趨勢段;否則,仍以區間內的反覆振盪對待。

市場情緒觀察:

宏觀層面的“預期兑現”與微觀交易層面的“高位止盈”交織,是昨日衝高回落的主因。降息落地本身並非新信息,點陣圖雖偏鴿但保留彈性,令趨勢資金對長期利率下行抱有信心的同時,也迫使短線資金對“節奏不確定”保持防禦。美元與美債收益率的同步反彈強化了“名義利多、短線利空”的錯位,導致盤面出現“上衝回落+快速洗籌”的典型情緒波動。

從量價與指標共振看,MACD柱翻紅而RSI仍在50下方,提示情緒從“恐慌性回撤”過渡到“審慎修復”;布林帶未顯著收斂説明共識尚未統一,交易員更傾向“逢位博差”而非“跟勢追擊”。對黃金而言,“路徑依賴的寬鬆預期”與“階段性美元回升”將反覆拉鋸,情緒上呈現“貪婪與謹慎並存”的中性偏多格局。

- 風險提示及免責條款

- 市場有風險,投資需謹慎。本文內容僅提供參考,不構成個人投資建議,也未考慮到某些用户特殊的投資目標,財務狀況或其他需要。據此投資,責任自負。