ตลาดหุ้นสหรัฐฯ แตกแยก: ยักษ์ใหญ่ทั้ง 7 แห่งของตลาดหุ้นกำลังเป็นผู้นำทาง และพันธบัตรระยะยาวและระยะสั้นก็แยกทางกัน!

2025-08-06 15:35:18

ตลาดพันธบัตรแตก: พันธบัตรระยะสั้นและระยะยาวมีมุมมองที่แตกต่างกัน

พันธบัตรระยะสั้นขับเคลื่อนโดยธนาคารกลางสหรัฐและมีความผันผวน

ความแตกต่างของตลาดพันธบัตรถูกจุดชนวนขึ้นอย่างเต็มกำลังเมื่อวันที่ 5 สิงหาคม ในด้านหนึ่ง ข้อมูลการจ้างงานล่าสุดของสหรัฐฯ ที่อ่อนแอเกินคาด กลับส่งสัญญาณถึงรอยร้าวในตลาดแรงงาน ในทางกลับกัน การปลดเจ้าหน้าที่อาวุโสผู้รับผิดชอบการรวบรวมสถิติของประธานาธิบดีทรัมป์อย่างกะทันหัน ทำให้ตลาดไม่ทันตั้งตัว ผลกระทบสองต่อนี้ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 2 ปีร่วงลง 25 จุดพื้นฐานเมื่อวันศุกร์ที่ผ่านมา ซึ่งเป็นการลดลงในวันเดียวที่มากที่สุดในรอบปี ที่น่าตกใจยิ่งกว่านั้นคือ เส้นอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 2 ปี และ 30 ปี มีความชันเพิ่มขึ้น 20 จุดพื้นฐาน ซึ่งเป็นการเปลี่ยนแปลงที่สำคัญที่สุดในรอบสองปีครึ่ง

อัตราผลตอบแทนพันธบัตรระยะสั้นที่ลดลงอย่างรวดเร็วสะท้อนถึงความกังวลของนักลงทุนที่เพิ่มขึ้นอย่างรวดเร็วเกี่ยวกับแนวโน้มเศรษฐกิจ เมื่อตลาดแรงงานแสดงสัญญาณขัดขวางการเติบโตทางเศรษฐกิจ ความกังวลของตลาดเกี่ยวกับ "ความหละหลวมทางการคลัง" ก็ดูเหมือนจะหายไป กลุ่มที่เรียกว่า "นักลงทุนที่อ่อนไหวต่อการขาดดุลงบประมาณของรัฐบาล" (bond vigilantes) ก็ไม่สามารถกระตุ้นความปั่นป่วนได้มากนัก น่าแปลกที่ตลาดไม่ได้ปรับตัวลดลงอย่างมีนัยสำคัญในวันจันทร์ และราคาพันธบัตรระยะสั้นกลับปรับตัวสูงขึ้นอีก ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลอายุสองปีอยู่ที่ 3.66% ซึ่งเป็นระดับต่ำสุดใหม่นับตั้งแต่เดือนพฤษภาคม ผลตอบแทนที่แข็งแกร่งของพันธบัตรระยะสั้นนี้ตอกย้ำความเชื่อมั่นของนักลงทุนต่อการลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (เฟด)

ความกังวลที่ซ่อนเร้นเกี่ยวกับพันธบัตรระยะยาว: การขาดดุลการคลังและแรงกดดันเงินเฟ้อ

เมื่อเทียบกับความผันผวนอย่างรุนแรงของพันธบัตรระยะสั้น อัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวก็ลดลงเช่นกัน แต่ในสัดส่วนที่น้อยกว่ามาก ส่งผลให้ส่วนต่างอัตราผลตอบแทนระหว่างพันธบัตรอายุ 2 ปีและ 30 ปี กว้างขึ้นอย่างมีนัยสำคัญ ทำให้เส้นอัตราผลตอบแทนมีความชันสูงสุดในรอบกว่า 3 ปี รองลงมาคือความผันผวนระยะสั้นที่เกิดจากภาษีศุลกากรในเดือนเมษายน พันธบัตรรัฐบาลระยะยาวมีความอ่อนไหวต่อหนี้สาธารณะและการขาดดุลการคลังของสหรัฐอเมริกาที่เพิ่มสูงขึ้น และนักลงทุนยังคงกังวลเกี่ยวกับแนวโน้มของพันธบัตรรัฐบาล แม้ว่าตลาดจะคาดการณ์ว่าธนาคารกลางสหรัฐฯ อาจปรับลดอัตราดอกเบี้ย แต่ความน่าสนใจของพันธบัตรรัฐบาลระยะยาวยังคงถูกจำกัดด้วยปัจจัยทางการคลังและเงินเฟ้อ

เรื่องราวที่แตกต่างกันระหว่างพันธบัตรระยะสั้นและระยะยาวนี้สะท้อนให้เห็นถึงภาวะกลืนไม่เข้าคายไม่ออกที่นักลงทุนต้องเผชิญในสภาพแวดล้อมทางเศรษฐกิจที่ซับซ้อน ในแง่หนึ่ง พันธบัตรระยะสั้นเป็นที่ต้องการอย่างมากเนื่องจากมีความอ่อนไหวต่อนโยบายของธนาคารกลางสหรัฐฯ ในทางกลับกัน ความกังวลเกี่ยวกับความยั่งยืนทางการคลังทำให้นักลงทุนลังเลที่จะลงทุนในพันธบัตรระยะยาว แนวคิดการลงทุนแบบคู่ขนานนี้ไม่ใช่เรื่องใหม่ แต่ความแตกต่างในปัจจุบันระหว่างพันธบัตรระยะสั้นและระยะยาวได้ก่อให้เกิดความผันผวนของตลาดอย่างที่ไม่เคยเกิดขึ้นมาก่อน

ภาวะตลาดหุ้นแตกขั้ว: ความสมดุลระหว่างหุ้นกลุ่ม Big Seven กับหุ้นกลุ่มอื่นๆ ไม่สมดุล

ยักษ์ใหญ่ทั้ง 7 ครองตลาดด้วยความเข้มข้นที่ไม่เคยมีมาก่อน

หากการแตกตัวของตลาดพันธบัตรนั้นน่าตกใจ แนวโน้มการกระจุกตัวในตลาดหุ้นก็ยิ่งน่าตกใจยิ่งกว่า ในช่วงไม่กี่ปีที่ผ่านมา "บิ๊กเซเว่น" ซึ่งประกอบด้วย Meta, Microsoft และ Apple รวมถึงบริษัทยักษ์ใหญ่ด้านเทคโนโลยีและ AI อื่นๆ ล้วนครองตลาดสหรัฐฯ อย่างต่อเนื่อง โดยเฉพาะอย่างยิ่ง รายงานผลประกอบการที่น่าประทับใจของบริษัทยักษ์ใหญ่ด้านเทคโนโลยีเหล่านี้ในช่วงไม่กี่วันที่ผ่านมา ยิ่งช่วยหนุนราคาหุ้นให้สูงขึ้น ก่อให้เกิดการถกเถียงอย่างดุเดือดในตลาดเกี่ยวกับความเสี่ยงจากการกระจุกตัว ฟองสบู่ และผลประโยชน์ระยะยาวของ AI

ข้อมูลจากธนาคารแห่งอเมริการะบุว่า ปัจจุบันมีบริษัทเทคโนโลยีขนาดใหญ่เพียงไม่กี่แห่งที่มีมูลค่ารวมกันถึง 40% ของมูลค่าหลักทรัพย์ตามราคาตลาดรวมของสหรัฐฯ ซึ่งถือเป็นสัดส่วนที่หาได้ยากยิ่งในประวัติศาสตร์ ที่น่าประหลาดใจยิ่งกว่านั้นคือ มูลค่าของหุ้นเทคโนโลยีเมื่อเทียบกับดัชนี S&P 500 โดยรวมได้ทะลุจุดสูงสุดในช่วงฟองสบู่ดอทคอมไปแล้ว การกระจุกตัวที่พุ่งสูงขึ้นนี้ไม่เพียงแต่ทำให้นักลงทุนกังวลเกี่ยวกับฟองสบู่ในตลาดมากขึ้นเท่านั้น แต่ยังนำไปสู่ความเพิกเฉยต่อผลการดำเนินงานของบริษัทนอกกลุ่ม "บิ๊กเซเว่น" มากขึ้นอีกด้วย

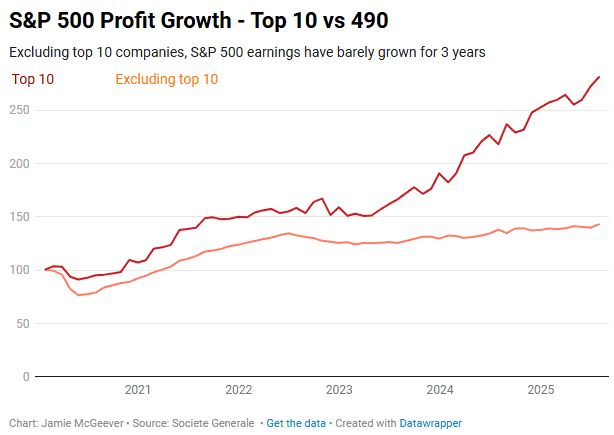

การต่อสู้ของบริษัทอื่น: ถูกบดบังด้วยยักษ์ใหญ่

ตรงกันข้ามกับผลประกอบการอันโดดเด่นของหุ้นกลุ่ม Big Seven ดัชนี S&P 500 ที่เหลือกลับมีผลประกอบการต่ำกว่าที่คาดการณ์ไว้ ความแตกต่างนี้ไม่ใช่เรื่องใหม่ แต่การกระจุกตัวของหุ้นในปีนี้ได้พุ่งสูงขึ้นในระดับที่ไม่เคยเกิดขึ้นมาก่อน ความคลั่งไคล้ในเทคโนโลยีและปัญญาประดิษฐ์ของนักลงทุนได้ทำให้บริษัทในภาคส่วนอื่นๆ แทบจะถูกมองข้าม ความไม่สมดุลของโครงสร้างตลาดนี้ไม่เพียงแต่เพิ่มความเสี่ยงเชิงระบบเท่านั้น แต่ยังสร้างภาวะกลืนไม่เข้าคายไม่ออกให้กับนักลงทุนระหว่างการแสวงหาผลตอบแทนสูงกับการหลีกเลี่ยงความเสี่ยง

(การเปรียบเทียบการเติบโตของรายได้ของบริษัท 10 อันดับแรกใน S&P 500 และบริษัทที่เหลืออีก 490 บริษัท)

อนาคตของตลาดที่แตกแยกนี้จะอยู่ที่ไหน?

ปัญหาของนักลงทุน

ขณะนี้ตลาดสหรัฐฯ กำลังอยู่ในภาวะวิกฤต ดัชนีตลาดหุ้นวอลล์สตรีทเคลื่อนไหวใกล้ระดับสูงสุดเป็นประวัติการณ์ แต่ความเสี่ยงจากการกระจุกตัวยังคงสูง ผลประกอบการที่แข็งแกร่งของหุ้นกลุ่ม Big Seven นั้นยากที่จะมองข้าม แต่มูลค่าที่สูงของหุ้นเหล่านี้ก็ทำให้เกิดความกังวลเกี่ยวกับภาวะฟองสบู่เช่นกัน ในตลาดพันธบัตร พันธบัตรระยะสั้นได้รับความนิยมเนื่องจากศักยภาพในการผ่อนคลายนโยบายของธนาคารกลางสหรัฐฯ ขณะที่พันธบัตรระยะยาวกำลังเผชิญกับแนวโน้มที่ย่ำแย่จากการขาดดุลงบประมาณและแรงกดดันด้านเงินเฟ้อ ยิ่งไปกว่านั้น ข้อมูลเศรษฐกิจที่ไม่แน่นอนและแรงกดดันทางการเมืองยังเชื่อมโยงกัน ทำให้นักลงทุนลังเลที่จะเลือกระหว่างพันธบัตรระยะสั้นและระยะยาว

ความยืดหยุ่นคือกุญแจสำคัญ <br/>ในสภาพแวดล้อมตลาดที่แตกแยกเช่นนี้ แนวโน้มในอนาคตเต็มไปด้วยความไม่แน่นอน ความแตกต่างเหล่านี้อาจมาบรรจบกันอย่างกะทันหัน ณ จุดกระตุ้น หรืออาจขยายตัวต่อไปในระยะยาว ไม่มีลูกแก้ววิเศษใดที่สามารถทำนายได้อย่างแม่นยำว่าตลาดจะกลับสู่ค่าเฉลี่ยเมื่อใด แต่สิ่งหนึ่งที่แน่นอนคือ การรักษากลยุทธ์การลงทุนที่ยืดหยุ่นจะเป็นกุญแจสำคัญในการรับมือกับสถานการณ์ปัจจุบัน ไม่ว่าจะเป็นการกระจายการลงทุนเพื่อลดความเสี่ยงจากการกระจุกตัว หรือการสร้างสมดุลระหว่างพันธบัตรระยะสั้นและระยะยาว ความยืดหยุ่นจะเป็นเครื่องมือสำคัญสำหรับนักลงทุนในการสร้างผลตอบแทนในตลาดที่ผันผวนเช่นนี้

การวิเคราะห์ผลกระทบต่อราคาทองคำและดอลลาร์สหรัฐ

ผลกระทบต่อค่าเงินดอลลาร์สหรัฐ

อัตราผลตอบแทนพันธบัตรระยะสั้นที่ลดลงอย่างรวดเร็ว (เช่น อัตราผลตอบแทนพันธบัตรรัฐบาลอายุสองปีลดลงเหลือ 3.66%) สะท้อนถึงการคาดการณ์ของตลาดที่แข็งแกร่งเกี่ยวกับการปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ ซึ่งโดยทั่วไปแล้วจะส่งแรงกดดันด้านลบต่อดอลลาร์สหรัฐ เนื่องจากอัตราดอกเบี้ยที่ต่ำลดความน่าดึงดูดใจของสินทรัพย์ดอลลาร์สหรัฐ อัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวยังคงค่อนข้างคงที่ แม้ว่าจะได้รับอิทธิพลจากความกังวลเกี่ยวกับการขาดดุลงบประมาณ และนี่อาจช่วยชดเชยผลกระทบเชิงลบจากการคาดการณ์การปรับลดอัตราดอกเบี้ยที่มีต่อดอลลาร์สหรัฐได้บางส่วน อย่างไรก็ตาม ผลการดำเนินงานที่แข็งแกร่งของ "กลุ่ม Big Seven" ในตลาดหุ้นและความเสี่ยงจากการกระจุกตัวของตลาดอาจกระตุ้นให้เกิดการหลีกเลี่ยงความเสี่ยง หากนักลงทุนทั่วโลกลดความเสี่ยงลงเนื่องจากความผันผวนของตลาดหุ้นสหรัฐฯ ดอลลาร์สหรัฐในฐานะสกุลเงินที่ปลอดภัยอาจได้รับแรงหนุนในระยะสั้น โดยรวมแล้ว ดอลลาร์สหรัฐมีแนวโน้มที่จะเผชิญกับแรงกดดันในระยะสั้น แต่หากความต้องการสินทรัพย์ที่ปลอดภัยเพิ่มขึ้น ดอลลาร์สหรัฐอาจเผชิญกับความผันผวนหรือการฟื้นตัวบางส่วน

ผลกระทบต่อราคาทองคำ

โดยทั่วไปราคาทองคำมีความสัมพันธ์เชิงลบกับดอลลาร์สหรัฐและอัตราดอกเบี้ยที่แท้จริง อัตราผลตอบแทนพันธบัตรระยะสั้นที่ลดลงและความคาดหวังในการปรับลดอัตราดอกเบี้ยที่เพิ่มขึ้น ช่วยลดต้นทุนค่าเสียโอกาสในการถือครองทองคำ ซึ่งเป็นผลบวกต่อราคาทองคำ ขณะเดียวกัน ความเสี่ยงจากการกระจุกตัวของตลาดหุ้นและความกังวลเรื่องการขาดดุลงบประมาณอาจทำให้ความไม่แน่นอนของตลาดรุนแรงขึ้น ส่งผลให้กระแสเงินทุนไหลเข้าทองคำในฐานะสินทรัพย์ปลอดภัย (safe-haven) อย่างไรก็ตาม หากอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวเพิ่มขึ้นเนื่องจากความกังวลเรื่องเงินเฟ้อหรือการขาดดุลงบประมาณ อัตราดอกเบี้ยที่แท้จริงอาจจำกัดแนวโน้มขาขึ้นของทองคำ ในระยะสั้น ราคาทองคำอาจปรับตัวสูงขึ้นจากการคาดการณ์การปรับลดอัตราดอกเบี้ยและการหลีกเลี่ยงความเสี่ยง แต่ขอบเขตของการเพิ่มขึ้นนี้น่าจะถูกจำกัดด้วยความผันผวนของอัตราผลตอบแทนพันธบัตรระยะยาวและดอลลาร์สหรัฐ

- ข้อควรระวังและข้อยกเว้นความรับผิดชอบ

- การลงทุนมีความเสี่ยง กรุณาพิจารณาให้รอบคอบ ข้อมูลในบทความนี้ใช้เพื่ออ้างอิงเท่านั้น ไม่ใช่คำแนะนำในการลงทุนส่วนบุคคล และไม่ได้พิจารณาเป้าหมายการลงทุน พฤติกรรมทางการเงิน หรือความต้องการเฉพาะของผู้ใช้บางราย การลงทุนโดยอ้างอิงจากบทความนี้เป็นความรับผิดชอบของผู้ลงทุนเอง