การต่อสู้ครั้งสุดท้ายระหว่างสหรัฐฯ และญี่ปุ่น: เกมสุดท้ายระหว่างความคาดหวังการลดอัตราดอกเบี้ยของเฟดและข้อมูลเงินเฟ้อ

2025-08-11 18:00:43

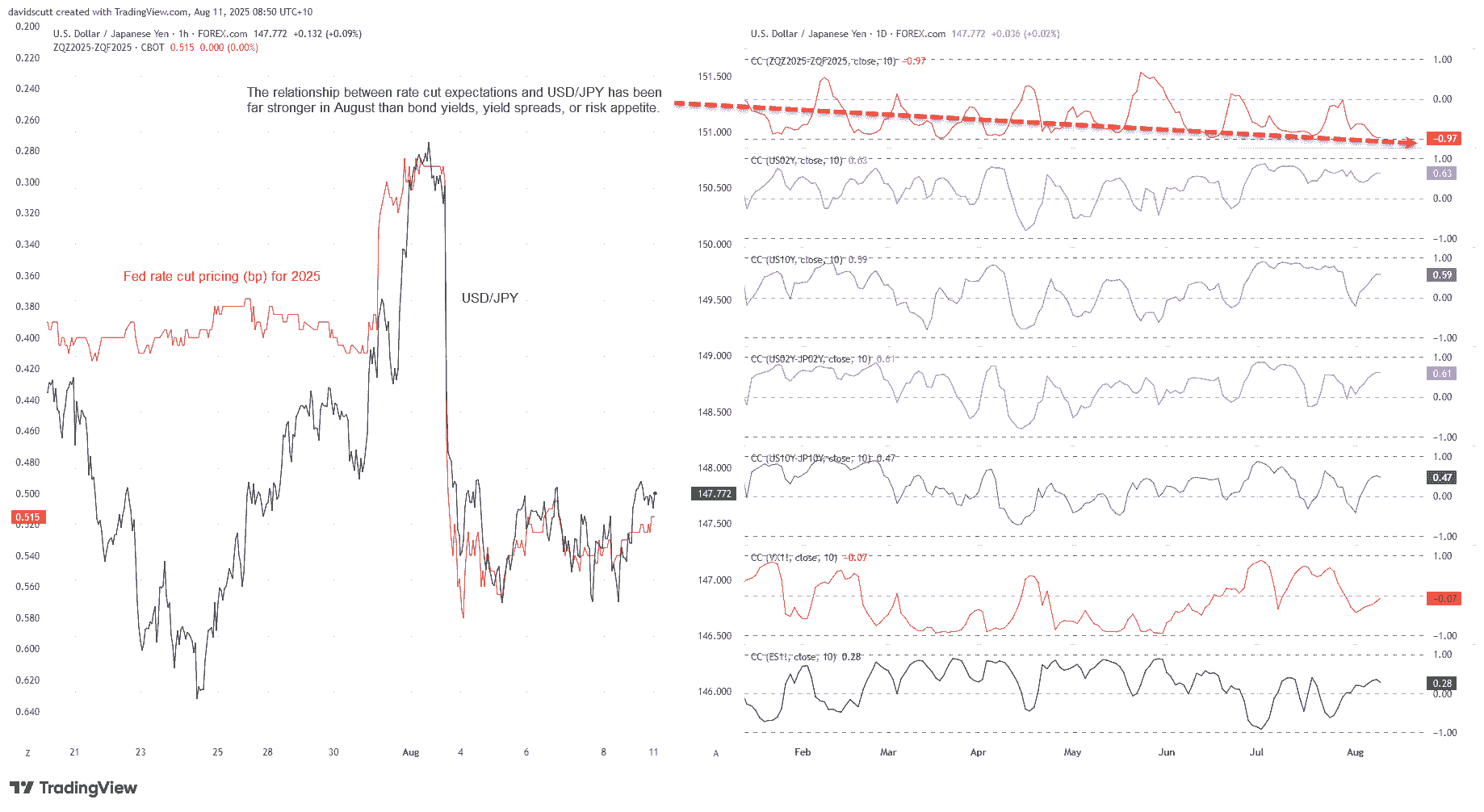

การกำหนดอัตราของเฟดยังคงเป็นปัจจัยขับเคลื่อนหลัก

ที่มา: TradingView

ในช่วงสองสัปดาห์ที่ผ่านมา การคาดการณ์การลดอัตราดอกเบี้ยของเฟดในปี 2025 แสดงให้เห็นถึงความสัมพันธ์เชิงลบอย่างน่าตกใจกับอัตราแลกเปลี่ยน USD/JPY โดยมีค่าสัมประสิทธิ์สูงถึง -0.97 เมื่อตลาดฟิวเจอร์สคาดการณ์การลดอัตราดอกเบี้ยเพิ่มขึ้น USD/JPY มีแนวโน้มที่จะลดลง และในทางกลับกัน ในช่วงเวลาเดียวกัน ความสัมพันธ์ของ USD/JPY กับอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ (ทั้งระยะสั้นและระยะยาว) และส่วนต่างอัตราดอกเบี้ยระหว่างสหรัฐฯ-ญี่ปุ่นกลับลดลงอย่างเห็นได้ชัด ความสัมพันธ์กับดัชนี VIX fear index หรือดัชนี S&P 500 stock index futures ก็มีจำกัดเช่นกัน ซึ่งบ่งชี้ว่าขณะนี้ตลาดกำลังให้ความสำคัญกับการเปลี่ยนแปลงแนวโน้มอัตราดอกเบี้ยระยะสั้นของสหรัฐฯ มากกว่าการยอมรับความเสี่ยง

หากไม่มีการเปลี่ยนแปลงที่สำคัญในแนวโน้มนี้หรือไม่มีเหตุการณ์ผันผวนที่ไม่คาดคิด บทบาทชี้นำของข้อมูลอัตราเงินเฟ้อของสหรัฐฯ ต่อแนวโน้ม USD/JPY ในสัปดาห์นี้จะมีความโดดเด่นมากขึ้น

รายงานข้อมูลเศรษฐกิจหลักที่จะส่งผลต่อแนวโน้มของ USD/JPY ในสัปดาห์นี้ ได้แก่ ดัชนีราคาผู้บริโภค (CPI) ของสหรัฐฯ ดัชนีราคาผู้ผลิต (PPI) ข้อมูลการนำเข้าและส่งออกของสหรัฐฯ ข้อมูลการค้าปลีกของสหรัฐฯ ข้อมูล PPI ของญี่ปุ่น ข้อมูล GDP ของญี่ปุ่น เป็นต้น หากต้องการทราบข้อมูลเศรษฐกิจเพิ่มเติมและเหตุการณ์ความเสี่ยงที่ส่งผลต่อตลาด โปรดตรวจสอบ ปฏิทินการเงิน

เนื่องจากแนวโน้มของเหตุการณ์สำคัญทางเศรษฐกิจและตลาดในสหรัฐอเมริกาและญี่ปุ่นที่จะก่อให้เกิดความผันผวนอย่างรุนแรงในตลาด การประกาศดัชนีราคาผู้บริโภคสหรัฐฯ ประจำเดือนกรกฎาคมในวันอังคารจึงเป็นเหตุการณ์เสี่ยงที่สำคัญที่สุดที่ทราบกันดีในปฏิทินเศรษฐกิจสัปดาห์นี้ คาดการณ์ว่าดัชนีราคาผู้บริโภคทั่วไป (CPI) จะเพิ่มขึ้น 0.2% เมื่อเทียบกับเดือนก่อนหน้า ซึ่งชะลอตัวลงจาก 0.3% ในเดือนมิถุนายน หากไม่มีการแก้ไขตัวเลขก่อนหน้านี้ อัตราเงินเฟ้อรายปีคาดว่าจะเพิ่มขึ้น 0.1% เป็น 2.8% ส่วนดัชนีราคาผู้บริโภคพื้นฐาน ซึ่งเป็นตัวชี้วัดสำคัญ (ไม่รวมราคาอาหารและพลังงาน) คาดว่าจะเพิ่มขึ้น 0.3% เมื่อเทียบกับเดือนก่อนหน้า หากตัวเลขนี้เป็นจริง อัตราเงินเฟ้อรายปีจะเพิ่มขึ้นเป็น 3% ซึ่งน่ากังวลจาก 2.9% ในเดือนมิถุนายน

แม้ว่าราคาสินค้าโภคภัณฑ์จะเป็นประเด็นสำคัญอันเนื่องมาจากการขึ้นภาษีศุลกากร แต่เราไม่ควรมองข้ามสัญญาณเงินเฟ้อจากภาคบริการ ซึ่งมักสะท้อนผลกระทบของภาวะเศรษฐกิจมหภาคในภาพรวมได้ดีกว่า โดยเฉพาะตลาดแรงงาน อัตราเงินเฟ้อของภาคบริการหลักที่อ่อนแอ ซึ่งไม่รวมภาคบริการที่อยู่อาศัยและพลังงาน จะช่วยบรรเทาความกังวลของตลาดที่ว่าผลกระทบด้านเงินเฟ้อระยะสั้นจากภาษีศุลกากรอาจยังคงอยู่ อย่างไรก็ตาม อัตราเงินเฟ้อของภาคบริการที่แข็งค่าขึ้นอาจบ่งชี้ถึงสิ่งที่ตรงกันข้าม

นอกจากข้อมูลดัชนีราคาผู้บริโภค (CPI) แล้ว ดัชนีราคาผู้ผลิต (PPI) ที่เผยแพร่เมื่อวันพฤหัสบดีก็มีความสำคัญไม่แพ้กัน ข้อมูลนี้ไม่เพียงสะท้อนถึงแรงกดดันด้านราคาต้นน้ำที่เกิดจากภาษีศุลกากรเท่านั้น แต่ยังประกอบด้วยองค์ประกอบหลายประการที่ส่งผลโดยตรงต่อดัชนีราคาผู้บริโภคพื้นฐาน (PCE) ซึ่งเป็นดัชนีที่ธนาคารกลางสหรัฐฯ ชื่นชอบ

ข้อมูลราคานำเข้าและยอดขายปลีกของสหรัฐฯ ในวันศุกร์ ร่วมกับดัชนีราคาผู้ผลิตและข้อมูล GDP ของญี่ปุ่นในวันพุธและวันศุกร์ตามลำดับ ถือเป็นเหตุการณ์สำคัญอื่นๆ ที่ต้องจับตามองในปฏิทินเศรษฐกิจ

ตารางการพูดต่อสาธารณะของเฟดดูเหมือนจะค่อนข้างเบาบาง แต่เทรดเดอร์ควรระมัดระวังความคิดเห็นที่ไม่ได้วางแผนไว้ตลอดทั้งสัปดาห์ โดยเฉพาะอย่างยิ่งหลังจากรายงานดัชนีราคาผู้บริโภค (CPI) เผยแพร่ในวันอังคาร ในบรรดาสมาชิกผู้กำหนดอัตราดอกเบี้ยในปีนี้ ความคิดเห็นของ Schmid และ Goolsbee ควรได้รับความสนใจเป็นพิเศษ

การประชุมระหว่างประธานาธิบดีทรัมป์แห่งสหรัฐอเมริกาและประธานาธิบดีวลาดิมีร์ ปูตินแห่งรัสเซียที่กำหนดไว้ในวันศุกร์ที่อลาสกา เป็นอีกหนึ่งปัจจัยเสี่ยงสำคัญที่อาจกระตุ้นให้อัตราแลกเปลี่ยน USD/JPY ผันผวนในปลายสัปดาห์นี้ ด้วยความไม่แน่นอนเกี่ยวกับการเข้าร่วมการประชุมของประธานาธิบดีโวโลดิมีร์ เซเลนสกีแห่งยูเครน ความคาดหวังต่อผลลัพธ์สันติภาพที่ยั่งยืนจึงค่อนข้างระมัดระวัง สิ่งนี้ยังชี้ให้เห็นว่าหากรัสเซียและยูเครนบรรลุข้อตกลงสันติภาพที่ยอมรับได้ ความต้องการเสี่ยงของตลาดและคู่สกุลเงิน USD/JPY อาจเผชิญกับความเสี่ยงที่ไม่สมดุล เนื่องจากมีบทบาทเป็นสกุลเงินที่ใช้เป็นเงินทุนสำหรับการซื้อขายแบบ Carry Trade

การวิเคราะห์ทางเทคนิค USD/JPY

(ที่มา: ยี่หุยทง)

คู่เงิน USD/JPY ยังคงอยู่ในกรอบแคบเมื่อสัปดาห์ที่แล้ว เนื่องจากคาดการณ์ว่าธนาคารกลางสหรัฐฯ จะปรับลดอัตราดอกเบี้ย โดยคู่เงินนี้ได้รับแรงซื้ออยู่ต่ำกว่า 147.00 และมีแรงขายก่อนถึงระดับแนวต้าน 147.95 โดยทั้งสองระดับนี้เป็นจุดสนใจหลักของนักลงทุน

การดีดตัวกลับเล็กน้อยในวันศุกร์ส่งผลให้เกิดรูปแบบแท่งเทียน "Morning Star" สามแท่งบนกราฟรายวัน ซึ่งบ่งชี้ว่าความเสี่ยงเชิงทิศทางอาจกำลังเปลี่ยนไปเป็นขาขึ้น อย่างไรก็ตาม การเกิดขึ้นของรูปแบบนี้ภายในกรอบแคบๆ ทำให้ความสำคัญทางเทคนิคลดลง ตัวบ่งชี้โมเมนตัม เช่น ดัชนีความแข็งแกร่งสัมพัทธ์ (RSI14) และ MACD ก็แสดงสัญญาณเป็นกลางเช่นกัน แม้ว่าปัจจุบันจะมีแนวโน้มเอียงไปทางขาขึ้นเล็กน้อยก็ตาม

หากทะลุแนวต้าน 147.95 ได้ จะมีการเฝ้าติดตามระดับ 149.00 และ 151.00 หากราคาปิด (ไม่ใช่การร่วงลงเล็กน้อยระหว่างวัน) หลุดระดับแนวรับ 147.00 ฝ่ายขายอาจทดสอบระดับ 146.00 หรือแม้กระทั่ง 144.40

แนวโน้มตลาด

USD/JPY กำลังอยู่ในจุดเปลี่ยนสำคัญ โดยมีความผันผวนอย่างมากระหว่าง 147.00 ถึง 147.95 ความคาดหวังต่อการลดอัตราดอกเบี้ยของเฟด (โดยมีความสัมพันธ์ -0.97) กลายเป็นปัจจัยขับเคลื่อนหลัก ซึ่งสูงกว่าปัจจัยดั้งเดิมอย่างอัตราผลตอบแทนพันธบัตรรัฐบาล อัตราเงินเฟ้อของสหรัฐฯ กำลังเผชิญกับแรงกดดันสองทาง คือ ภาษีนำเข้ากำลังผลักดันให้ราคาสินค้าโภคภัณฑ์สูงขึ้น ขณะที่อัตราเงินเฟ้อของภาคบริการยังคงได้รับอิทธิพลจากตลาดแรงงาน การประชุมระหว่างประธานาธิบดีสหรัฐฯ และรัสเซียในวันศุกร์นี้อาจก่อให้เกิดความเสี่ยงทางภูมิรัฐศาสตร์

- ข้อควรระวังและข้อยกเว้นความรับผิดชอบ

- การลงทุนมีความเสี่ยง กรุณาพิจารณาให้รอบคอบ ข้อมูลในบทความนี้ใช้เพื่ออ้างอิงเท่านั้น ไม่ใช่คำแนะนำในการลงทุนส่วนบุคคล และไม่ได้พิจารณาเป้าหมายการลงทุน พฤติกรรมทางการเงิน หรือความต้องการเฉพาะของผู้ใช้บางราย การลงทุนโดยอ้างอิงจากบทความนี้เป็นความรับผิดชอบของผู้ลงทุนเอง