ตรรกะเดิมเกี่ยวกับทองคำนั้นตายไปแล้วหรือยัง? จุดเปลี่ยนครั้งต่อไปอยู่ที่ไหน?

2026-02-18 14:58:25

ตัวชี้วัด MACD แสดงค่า DIFF ที่ 76.99, DEA ที่ 107.41 และค่า MACD ที่ -60.84 ระบบค่าเฉลี่ยเคลื่อนที่อยู่ในรูปแบบ Death Cross ซึ่งบ่งชี้ถึงโมเมนตัมระยะสั้นที่อ่อนแอ ดัชนี RSI อยู่ที่ประมาณ 52 และตลาดไม่ได้อยู่ในภาวะขายมากเกินไปอย่างมีนัยสำคัญ แสดงให้เห็นว่าการต่อสู้ระหว่างกระทิงและหมียังคงดำเนินต่อไป อย่างไรก็ตาม จุดสนใจหลักของตลาดได้ค่อยๆ เปลี่ยนจากความผันผวนของราคาในระยะสั้นไปสู่ประเด็นเชิงโครงสร้างที่ลึกกว่านั้น นั่นคือ ความสัมพันธ์ด้านราคาแบบดั้งเดิมระหว่างผลตอบแทนที่แท้จริงของสหรัฐฯ กับทองคำกำลังเปลี่ยนแปลงไปอย่างละเอียดอ่อนแต่เป็นพื้นฐานหรือไม่

การล่มสลายของความเชื่อเดิม: เหตุใดอัตราผลตอบแทนที่แท้จริงจึงล้มเหลว?

เป็นเวลานานพอสมควรแล้วที่อัตราผลตอบแทนที่แท้จริงของสหรัฐฯ ทำหน้าที่เป็นกรอบการวิเคราะห์ที่น่าเชื่อถือสำหรับการวิเคราะห์การเคลื่อนไหวของราคาทองคำ หลักการนั้นง่ายและตรงไปตรงมา: อัตราผลตอบแทนที่แท้จริงที่สูงขึ้นหมายถึงต้นทุนค่าเสียโอกาสที่เพิ่มขึ้นของการถือครองสินทรัพย์ที่ไม่มีดอกเบี้ย เช่น ทองคำ ซึ่งจะดึงเงินทุนออกจากทองคำและไปสู่สินทรัพย์ที่สร้างผลตอบแทนที่แท้จริงโดยธรรมชาติ ส่งผลให้ราคาทองคำลดลง ในทางกลับกัน อัตราผลตอบแทนที่แท้จริงที่ลดลงจะเพิ่มความน่าสนใจของทองคำเมื่อเทียบกับสินทรัพย์อื่น ส่งผลให้ราคาสูงขึ้น กลไกนี้ได้รับการพิสูจน์แล้วอย่างสมบูรณ์แบบในช่วงวงจรการปรับขึ้นอัตราดอกเบี้ยระหว่างปี 2018 ถึง 2022

อย่างไรก็ตาม สภาพแวดล้อมทางเศรษฐกิจมหภาคในปัจจุบันมีความซับซ้อนมากกว่าที่กรอบนี้จะอธิบายได้ ตลาดกำลังเผชิญกับความเสี่ยงที่ทับซ้อนกันหลายประการพร้อมกัน ได้แก่ อัตราเงินเฟ้อที่คงที่เกินความคาดหมาย การขาดดุลทางการคลังและระดับหนี้ที่ขยายตัวอย่างต่อเนื่องในประเทศเศรษฐกิจหลัก แรงกดดันในการออกพันธบัตรภาครัฐทั่วโลกที่กระจุกตัว และการเปลี่ยนแปลงรูปแบบการจัดสรรสินทรัพย์อย่างต่อเนื่องจากความขัดแย้งทางภูมิรัฐศาสตร์ต่างๆ ด้วยความเสี่ยงที่เกิดขึ้นพร้อมกันเช่นนี้ แม้ว่าผลตอบแทนที่แท้จริงยังคงเป็นตัวแปรสำคัญที่มีอิทธิพลต่อราคาทองคำ แต่พลังในการกำหนดราคาของผลตอบแทนที่แท้จริงนั้นลดลงอย่างมาก หลักฐานที่ชัดเจนที่สุดคือผลการดำเนินงานด้านราคาในช่วงที่ผ่านมา เมื่อผลตอบแทนที่แท้จริงของสหรัฐฯ มีเสถียรภาพหรือดีดตัวขึ้นเล็กน้อย ราคาทองคำก็ไม่ได้ลดลงอย่างมีนัยสำคัญเหมือนในรอบการปรับขึ้นอัตราดอกเบี้ยครั้งก่อนๆ

ใครกำลังช่วยพยุงตลาดอยู่? มือที่มองไม่เห็นและอุปสงค์เชิงโครงสร้างนั่นเอง

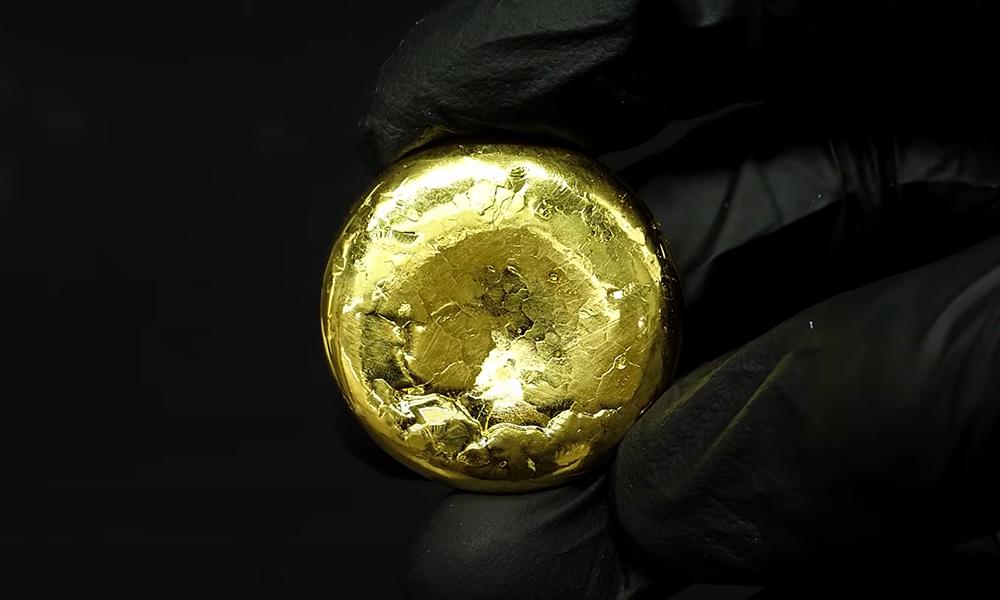

หากกรอบผลตอบแทนที่แท้จริงอธิบายกลไกการกำหนดราคาส่วนเพิ่มของทองคำแล้ว อุปสงค์เชิงโครงสร้างก็จะอธิบายถึงราคาขั้นต่ำของทองคำ จากฝั่งอุปสงค์ แรงผลักดันเชิงโครงสร้างที่สนับสนุนทองคำในปัจจุบันปรากฏให้เห็นอย่างน้อยสามด้าน ประการแรก การถือครองทองคำที่เพิ่มขึ้นอย่างต่อเนื่องโดยธนาคารกลางหลักทั่วโลก ในช่วงไม่กี่ปีที่ผ่านมา ธนาคารกลางในหลายประเทศได้กำหนดให้สัดส่วนของทองคำสำรองเป็นเป้าหมายสำคัญในการกระจายความเสี่ยงของเงินสำรองระหว่างประเทศ และแนวโน้มนี้ยังไม่เปลี่ยนแปลงอย่างมีนัยสำคัญในช่วงสองปีที่ผ่านมา ลักษณะสำคัญของการซื้อทองคำของธนาคารกลางคือ ตรรกะในการตัดสินใจของพวกเขานั้นขึ้นอยู่กับการพิจารณาการจัดสรรสินทรัพย์เชิงกลยุทธ์ระยะยาวมากกว่าปฏิกิริยาในทันทีต่อความผันผวนของอัตราดอกเบี้ยหรือราคาในระยะสั้น

ประการที่สอง การแตกแยกอย่างต่อเนื่องของภูมิทัศน์ทางภูมิรัฐศาสตร์กำลังผลักดันให้เกิดการปรับโครงสร้างการจัดสรรสินทรัพย์ทั่วโลก ด้วยค่าพรีเมียมความเสี่ยงทางภูมิรัฐศาสตร์ที่ยังคงอยู่ในระดับสูงเป็นระยะเวลานาน ทองคำในฐานะสินทรัพย์ที่เก็บรักษามูลค่าได้อย่างอิสระนอกเหนือจากสินเชื่อของรัฐบาล จึงยังคงเพิ่มความน่าดึงดูดใจในเชิงกลยุทธ์ ประการที่สาม ความต้องการของสถาบันการเงินในการกระจายพอร์ตการลงทุนกำลังสร้างกระแสเงินทุนไหลเข้าเพิ่มขึ้น ท่ามกลางความสัมพันธ์ที่เพิ่มขึ้นในพอร์ตการลงทุนสินทรัพย์แบบดั้งเดิม ทองคำในฐานะสินทรัพย์ทางเลือกที่มีความสัมพันธ์ต่ำ กำลังได้รับการจัดสรรเพิ่มขึ้นในพอร์ตการลงทุนของสถาบันการเงิน เมื่อกองทุนที่ขับเคลื่อนด้วยการจัดสรรเหล่านี้กลายเป็นแรงผลักดันหลักที่กำหนดราคาทองคำ กลไกการส่งผ่านอัตราดอกเบี้ยแบบดั้งเดิมก็จะถูกกดดันลง

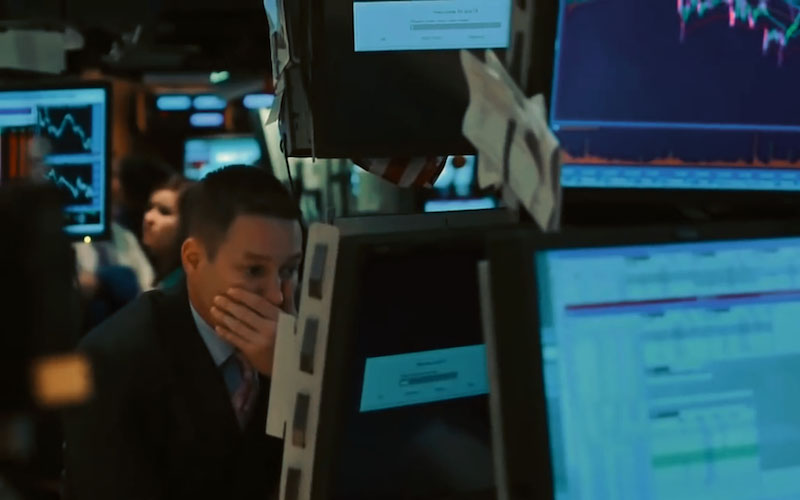

เขตการรบตัดสิน: กลยุทธ์เกมภายใต้ความเสี่ยงสองทาง

แม้ว่าราคาทองคำจะแสดงให้เห็นถึงความแข็งแกร่งอย่างมาก แต่ก็ไม่ได้หมายความว่าราคาทองคำจะไม่ได้รับผลกระทบจากภาวะเศรษฐกิจมหภาค สำหรับนักลงทุนแล้ว สถานการณ์ความเสี่ยงขาลงที่ร้ายแรงที่สุดคือ การเพิ่มขึ้นอย่างต่อเนื่อง ไม่เป็นระเบียบ และรวดเร็วของอัตราผลตอบแทนที่แท้จริง ควบคู่ไปกับการตึงตัวของเงื่อนไขทางการเงิน และการแข็งค่าอย่างมีนัยสำคัญของดอลลาร์สหรัฐ ภายใต้แรงกดดันเหล่านี้ แม้ว่าอุปสงค์เชิงโครงสร้างจะยังคงอยู่ แต่ก็ยากที่จะชดเชยแรงกดดันอย่างหนักจากอัตราดอกเบี้ยได้อย่างเต็มที่

จากมุมมองทางเทคนิค หากราคาทองคำร่วงลงต่ำกว่าระดับแนวรับที่ 4,650 ดอลลาร์ อาจกระตุ้นคำสั่งหยุดขาดทุนขนาดใหญ่ ซึ่งจะเร่งให้แนวโน้มขาลงรุนแรงขึ้น ในทางกลับกัน หากแรงกดดันทางเศรษฐกิจมหภาคทวีความรุนแรงขึ้นอีกครั้ง ผลตอบแทนที่แท้จริงลดลงอีกครั้ง หรือเกิดเหตุการณ์ความเสี่ยงเชิงระบบใหม่ ๆ ขึ้นทั่วโลก ความน่าดึงดูดใจของทองคำในฐานะสินทรัพย์ปลอดภัยก็จะแข็งแกร่งขึ้น แรงหนุนขาขึ้นที่สะสมมาก่อนหน้านี้คาดว่าจะมาบรรจบกัน ผลักดันราคาทองคำให้ทะลุเหนือ 5,100 ดอลลาร์ โดยสรุปแล้ว ตรรกะการกำหนดราคาทองคำในปัจจุบันได้เข้าสู่กรอบสถาบันที่ซับซ้อนมากขึ้น และช่วงเวลาของการตัดสินใจเลือกทิศทางอาจอยู่ไม่ไกลแล้ว

- ข้อควรระวังและข้อยกเว้นความรับผิดชอบ

- การลงทุนมีความเสี่ยง กรุณาพิจารณาให้รอบคอบ ข้อมูลในบทความนี้ใช้เพื่ออ้างอิงเท่านั้น ไม่ใช่คำแนะนำในการลงทุนส่วนบุคคล และไม่ได้พิจารณาเป้าหมายการลงทุน พฤติกรรมทางการเงิน หรือความต้องการเฉพาะของผู้ใช้บางราย การลงทุนโดยอ้างอิงจากบทความนี้เป็นความรับผิดชอบของผู้ลงทุนเอง