掩飾還是恐懼?美聯儲在“數據真空”中執意降息的解讀

2025-10-27 21:46:42

美聯儲“數據依賴”信條與現實脱節

10月14日在美國全國商業經濟協會費城會議上,鮑威爾明確表示,即便當前聯邦政府停擺已進入第四周、導致官方數據發佈中斷,美聯儲仍將推進決策制定。

即便上週五發布的延遲多日的9月通脹數據報告——顯示整體年度通脹水平加速上升——也難以阻止美聯儲在週三再度下調聯邦基金利率。

9月通脹數據拆解:表面降温,核心升温

9月美國核心通脹數據最終錄得略低於市場幾乎所有預期的水平。此次通脹放緩的主導性驅動力來自住房成本,且目前幾乎無證據顯示關税成本已傳導至核心商品價格端。

但需注意,表象之下,核心服務價格反而是上行的,即核心的食品,服務價格均是上行。

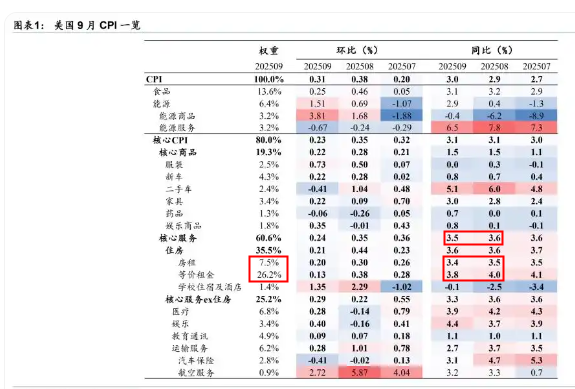

下圖中可以看出,權重7.5%和26.2%的房租以及等價房租分別回落0.1%和0.2%而核心服務由3.6回落至3.5,僅僅回落0.1。意味着整體核心服務CPI剔除房租整體正在上漲。

(美國9月CPI分項數據一覽)

美聯儲從“數據驅動”淪為“市場追隨者”

簡而言之,美聯儲似乎已下定決心持續寬鬆貨幣政策,數據已形同虛設。

市場對進一步降息的預期幾近一致,這使得美聯儲只剩一條可行路徑:降息以滿足市場預期。

若美聯儲按兵不動,恐引發投資者恐慌,導致股市暴跌、國債收益率飆升——甚至可能觸發美聯儲原本試圖規避的金融危機。

如今的美聯儲已不再是市場的引領者,而只是市場的追隨者。

危機隱憂:高收益債裂痕與銀行體系流動性風險

下一場危機可能源自何處?最可能的導火索或許是高收益債市場:即便近幾個月信貸投放持續寬鬆,該市場的信用利差卻異常收窄。

近期,汽車零部件製造商第一品牌公司(FirstBrands)與次級貸款機構三色公司(Tricolor)相繼破產,這些事件雖不具備系統性風險影響,卻暴露了市場表層之下的裂痕。而這些裂痕究竟深至何種程度?

銀行體系是另一個薄弱環節。銀行準備金已不再被視為“充足”——這是美聯儲的官方表述,實則暗示資金短缺危機即將顯現。

考慮到自2019年9月以來信貸環境已大幅寬鬆,此次資金短缺危機的嚴重程度,恐將超過當年的流動性緊縮。

2019年的流動性緊縮,曾促使美聯儲終止縮表進程,並再度開啓擴表。

QT或提前終止,資產負債表膨脹的隱患

或許正因如此,鮑威爾才會在費城演講中暗示終止量化緊縮(QT)——即便當前美聯儲資產負債表規模,無論是絕對值還是佔國內生產總值(GDP)的比重,均已超過新冠疫情前水平。

若下週為期兩天的FOMC會議落幕時,美聯儲宣佈終止QT,無需感到意外。

這樣的舉措存在何種問題?正如我們自2008年9月以來所見證的,每逢危機爆發,美聯儲在經濟中的權重便會持續上升。

前美聯儲主席本·伯南克於2008年末推出的量化寬鬆(QE)政策,最初被定義為“臨時性”措施,最終卻演變成一個“龐然大物”。

2008年美聯儲持有國債僅7800億美元,佔未償國債的12%;到2014年增至2.47萬億美元,佔比升至17%。

截至2023年,美聯儲仍持有4.92萬億美元國債,佔其總資產的61.65%,成為美國國債的“最大單一持有者”。

如今美聯儲的資產負債表規模,已膨脹至初始規模的8倍以上!本質上,美聯儲將自身定位為所有問題(無論是貨幣層面還是結構性問題)的解決者,而每次危機的解決方案,都為下一場危機埋下了隱患。

這種官僚機構的越權行為,或許能成為華盛頓權力博弈的工具,但對維護市場穩定實則收效甚微。

此類舉措還會致使美聯儲偏離其本應專注的唯一目標——維持低且穩定的通脹水平。最終,可能所有目標均無法實現預期效果。

交易總結:

當前美元指數正受美聯儲政策邏輯錯位的壓制,核心源於兩大因素:一是背離數據強推寬鬆(降息+或終止QT),直接收窄美歐利差,削弱美元利差支撐,且QT終止預期升温進一步釋放流動性寬鬆信號。

二是美聯儲從“數據依賴”淪為“市場追隨者”,政策獨立性受損,削弱美元信用溢價,全球資本對其信任度下降。

短期看,指數已提前計價寬鬆預期,若本週FOMC決議落地,大概率延續震盪下行,逼近98關鍵支撐。雖高收益債違約、銀行流動性短缺等風險理論上存避險提振可能,但市場更關注寬鬆對資產的託底效應,迫使美元反彈幅度有限。

技術分析:

美元指數已經10個交易日沒有創出新高,同時連續4日收在前期關鍵頸線之下,加上美元指數短期上升趨勢線即將被跌破,均暗示美元指數可能正在走弱,隨時結束這波反彈。

和之前文章技術分析沿用相同觀點,美元指數未漲過99.36之前,一律試做反彈考慮,既然是反彈最終會沿原方向繼續尋底。

美元指數壓力位為橙色頸線,以及99.36,支撐位為上升趨勢線以及98.61和遠處的97.55。

(美元指數日線圖,來源:易匯通)

北京時間21:43,美元指數現報98.84。

- 風險提示及免責條款

- 市場有風險,投資需謹慎。本文內容僅提供參考,不構成個人投資建議,也未考慮到某些用户特殊的投資目標,財務狀況或其他需要。據此投資,責任自負。