ดัชนี CPI คืนนี้จุดชนวนตลาด! เฟดนับถอยหลังลดอัตราดอกเบี้ย แต่ระวังเงินเฟ้อ

2025-09-11 11:55:25

รายงานดังกล่าวออกมาไม่กี่วันก่อนที่ธนาคารกลางสหรัฐฯ จะประกาศในวันที่ 17 กันยายนว่าจะลดอัตราดอกเบี้ยอ้างอิงหรือไม่

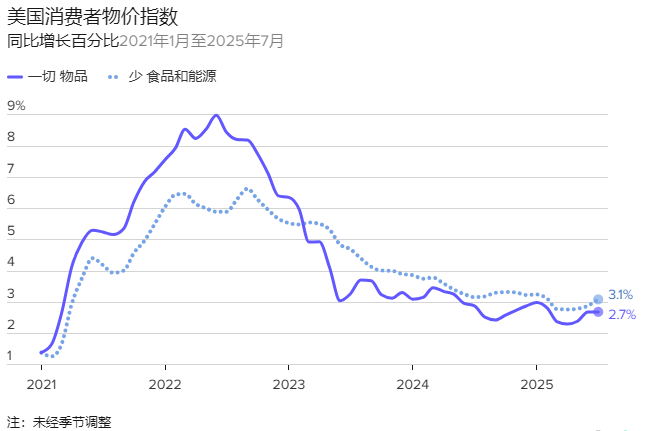

นักเศรษฐศาสตร์ที่บลูมเบิร์กสำรวจคาดการณ์ว่าข้อมูลดัชนีราคาผู้บริโภค (CPI) จะแสดงให้เห็นว่าราคาโดยรวมเพิ่มขึ้น 2.9% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ซึ่งเร่งตัวขึ้นจาก 2.7% ในเดือนมิถุนายนและกรกฎาคม เมื่อรวมกับตัวเลขดัชนีราคาผู้ผลิต (PPI) ที่ 2.6% เมื่อเทียบเป็นรายปีในวันพุธ ข้อมูลดังกล่าวน่าจะบ่งชี้ว่าการเพิ่มขึ้นของราคายังคงสูงกว่าเป้าหมาย 2% ของธนาคารกลางสหรัฐฯ อย่างมาก

แม้ว่าอัตราเงินเฟ้อจะลดลงจากจุดสูงสุดที่ 9.1% เมื่อเทียบกับช่วงเดียวกันของปีก่อนในเดือนมิถุนายน 2565 แต่การเพิ่มขึ้นของราคาสะสมตั้งแต่เดือนกรกฎาคม 2565 ยังคงอยู่ที่ประมาณ 9% ซึ่งยังคงสร้างแรงกดดันต่องบประมาณครัวเรือน

ในเวลาเดียวกัน การเติบโตของงานก็ชะลอตัวลง ซึ่งประธานเฟดสาขานิวยอร์ก จอห์น วิลเลียมส์ กล่าวว่า เป็นการเน้นย้ำถึงความท้าทายที่เฟดต้องเผชิญในการรักษาสมดุลระหว่างภารกิจ 2 ประการ คือ การรักษาราคาให้คงที่และการจ้างงานให้สูงสุด

ผลที่ตามมาคือ รายงานดัชนีราคาผู้บริโภค (CPI) ของวันพฤหัสบดีจะเป็นหนึ่งในข้อมูลเศรษฐกิจที่ "มีผลกระทบสำคัญที่สุด" ของปีนี้ สตีเฟน เคตส์ นักวิเคราะห์การเงินจาก Bankrate.com กล่าว โดยเฉพาะอย่างยิ่งเมื่อคำนึงถึงแนวโน้มที่น่ากังวลอย่างยิ่งของการที่ราคาสินค้าจำเป็น เช่น อาหารชำ และบริการ เช่น ไฟฟ้า จะกลับมาเร่งตัวขึ้นอีกครั้ง โดยเฉพาะอย่างยิ่งท่ามกลางการเติบโตของตลาดแรงงานที่ชะลอตัวและอัตราการว่างงานที่เพิ่มขึ้น

ดัชนี CPI หลักเป็นกุญแจสำคัญ

อัตราเงินเฟ้อพื้นฐาน ซึ่งไม่รวมราคาอาหารและพลังงานที่ผันผวน คาดว่าจะเพิ่มขึ้น 3.1% ใน 12 เดือน เท่ากับการเพิ่มขึ้นของเดือนกรกฎาคม และเป็นระดับสูงสุดนับตั้งแต่เดือนกุมภาพันธ์

หากรายงานดังกล่าวเป็นไปตามที่คาดการณ์ไว้ จะแสดงให้เห็นว่าอัตราเงินเฟ้อยังคงสูงกว่าเป้าหมายประจำปีของธนาคารกลางสหรัฐฯ ที่ 2% และกำลังเคลื่อนตัวไปในทิศทางที่ผิด ภาษีศุลกากรที่ประธานาธิบดีโดนัลด์ ทรัมป์ ของสหรัฐฯ บังคับใช้เมื่อต้นปีนี้ได้ทำให้ราคาสินค้าสูงขึ้น เนื่องจากภาคธุรกิจผลักภาระภาษีนำเข้าให้กับผู้บริโภค

นักเศรษฐศาสตร์กำลังจับตาดูผลกระทบของภาษีศุลกากรต่ออัตราเงินเฟ้อของสินค้าหลัก (core goods) ซึ่งวัดจากสินค้าที่ผู้คนซื้อ (โดยเทียบกับบริการและที่อยู่อาศัย) และไม่รวมราคาอาหารและพลังงาน ซึ่งอาจผันผวนเนื่องจากปัจจัยอื่นๆ นอกเหนือจากแนวโน้มเงินเฟ้อ ก่อนเกิดการระบาด ราคาสินค้าหลักมักจะทรงตัวหรือติดลบ เนื่องจากสินค้านำเข้าราคาถูกกดราคาสินค้าอย่างเสื้อผ้าและเครื่องใช้ไฟฟ้า ส่งผลให้เงินเฟ้อโดยรวมลดลง แต่ในช่วงฤดูร้อนปีนี้ ราคาสินค้าหลักได้ปรับตัวสูงขึ้น และนักพยากรณ์คาดการณ์ว่าแนวโน้มนี้จะยังคงดำเนินต่อไป

“เราจะจับตาดูสัญญาณต่อเนื่องของผลกระทบจากภาษีศุลกากรในหมวดหมู่สินค้าหลักเป็นหลัก” เบรตต์ ไรอัน นักเศรษฐศาสตร์อาวุโสของสหรัฐฯ ที่ Deutsche Bank เขียนไว้ในบทวิเคราะห์

เฟดตอบสนองอย่างไร

รายงานอัตราเงินเฟ้อจะมีอิทธิพลต่อแนวโน้มอัตราดอกเบี้ยอย่างแน่นอน และจะได้รับการจับตามองอย่างใกล้ชิดจากเจ้าหน้าที่ธนาคารกลางสหรัฐฯ ซึ่งจะประชุมกันในช่วงปลายเดือนนี้เพื่อกำหนดนโยบายการเงินของธนาคารกลางสหรัฐฯ

ตลาดการเงินคาดการณ์อย่างกว้างขวางว่าธนาคารกลางสหรัฐฯ (เฟด) จะปรับลดอัตราดอกเบี้ยอ้างอิงเป็นครั้งแรกในปีนี้ในการประชุมเดือนกันยายน ซึ่งเป็นมาตรการที่มุ่งลดต้นทุนการกู้ยืมระยะสั้นเพื่อกระตุ้นการเติบโตทางเศรษฐกิจและป้องกันไม่ให้การจ้างงานที่ชะลอตัวลงในช่วงฤดูร้อนส่งผลให้เกิดการ ว่างงานพุ่งสูงขึ้น เฟดได้รับมอบหมายจากรัฐสภาให้รักษาอัตราเงินเฟ้อต่ำและอัตราการจ้างงานสูง

เจ้าหน้าที่ธนาคารกลางสหรัฐฯ อาจลังเลที่จะลดอัตราดอกเบี้ยอ้างอิงลงมากเกินไปจากระดับปัจจุบันที่ 4.25% เหลือ 4.5% อัตราดอกเบี้ยปัจจุบันอยู่ในระดับสูงเนื่องจากต้องการควบคุมอัตราเงินเฟ้อให้อยู่ในระดับเป้าหมาย 2% โดยการลดการกู้ยืมและการใช้จ่าย ผู้กำหนดนโยบายอาจกังวลว่าการลดอัตราดอกเบี้ยลงอย่างรวดเร็วเกินไปและรุนแรงเกินไปอาจทำให้อัตราเงินเฟ้อสูงขึ้น ซึ่งอัตราเงินเฟ้อไม่ได้อยู่ที่หรือต่ำกว่า 2% นับตั้งแต่ปี 2564

David Seif นักเศรษฐศาสตร์ตลาดพัฒนาแล้วจาก Nomura Securities กล่าวในบทวิเคราะห์ว่า "แรงกดดันเงินเฟ้อที่เกิดจากภาษีศุลกากรต่อสินค้าและบริการที่ผันผวนร่วมกันมีแนวโน้มที่จะทำให้ผู้กำหนดนโยบายระมัดระวังความเสี่ยงด้านเงินเฟ้อ"

ข้อมูลเงินเฟ้อในช่วงไม่กี่เดือนข้างหน้าจะเป็นแนวทางในการกำหนดนโยบายของเฟดในช่วงที่เหลือของปี

การลดอัตราดอกเบี้ยใกล้จะเกิดขึ้นแล้ว: คาดว่าต้นทุนการกู้ยืมจะลดลง แต่เส้นทางในอนาคตยังคงไม่แน่นอน

แม้ว่าจะมีความกังวลเกี่ยวกับราคาที่สูงขึ้น ตลาดเชื่อว่าการลดอัตราดอกเบี้ยลง 25 จุดพื้นฐานนั้นถือเป็นข้อตกลงที่ทำเสร็จสิ้นแล้ว ตามเครื่องมือ FedWatch ของ CME ซึ่งติดตามการคาดการณ์นโยบายของเฟดแบบเรียลไทม์

มาตรการนี้จะลดอัตราดอกเบี้ยอ้างอิงของเฟดลงเหลือ 4% ถึง 4.25% ซึ่งจะทำให้ต้นทุนการกู้ยืมสำหรับบัตรเครดิต สินเชื่อรถยนต์ และสินเชื่อประเภทอื่นๆ ลดลง หากมองไปไกลกว่านี้ ตลาดกำลังประเมินแนวโน้มการปรับลดอัตราดอกเบี้ยอย่างน้อยหนึ่งหรือสองครั้งภายในปี 2569

สำหรับครัวเรือน ผลกระทบจะไม่เกิดขึ้นในทันที อัตราดอกเบี้ยบัตรเครดิตอาจลดลงภายในหนึ่งหรือสองรอบบิล ขณะที่สินเชื่อรถยนต์และสินเชื่อส่วนบุคคลอาจต้องใช้เวลาหลายเดือนในการปรับตัว เบื้องต้นอาจประหยัดได้ไม่มากนัก เช่น ค่าใช้จ่ายบัตรเครดิตรายเดือนลดลงเล็กน้อย แต่จะเพิ่มขึ้นเรื่อยๆ เมื่ออัตราดอกเบี้ยลดลงในครั้งต่อๆ ไป

ประธานธนาคารกลางสหรัฐฯ เจอโรม พาวเวลล์ กล่าวถึงอัตราดอกเบี้ยอ้างอิงปัจจุบันที่ 4.25% ถึง 4.5% ว่าเป็น "ระดับที่จำกัด" การปรับลดอัตราดอกเบี้ยมีจุดมุ่งหมายเพื่อป้องกันไม่ให้ภาวะเศรษฐกิจชะลอตัวเลวร้ายลง ขณะที่ตลาดแรงงานอ่อนแอลง

คริสโตเฟอร์ วอลเลอร์ ผู้ว่าการธนาคารกลางสหรัฐฯ สนับสนุนการเคลื่อนไหวดังกล่าว โดยกล่าวกับ CNBC เมื่อสัปดาห์ที่แล้วว่า "ตลาดแรงงานมีช่องว่างอย่างมีนัยสำคัญ"

“โดยทั่วไปแล้ว เมื่อตลาดแรงงานทรุดตัวลง ภาวะเศรษฐกิจถดถอยจะตามมาอย่างรวดเร็ว... ดังนั้นผมคิดว่าเราจำเป็นต้องเริ่มลดอัตราดอกเบี้ยในการประชุมครั้งหน้า” วอลเลอร์กล่าว “ผมไม่เห็นว่าจะเกิดภาวะเศรษฐกิจถดถอยเลยในการคาดการณ์ของผม แต่ผมเห็นว่าการเติบโตจะช้าลงตลอดทั้งปี ซึ่งส่วนใหญ่เป็นผลมาจากผลกระทบจากภาษีศุลกากร”

แม้ว่าวอลเลอร์จะยอมรับว่าภาษีศุลกากรอาจผลักดันให้ราคาสูงขึ้น แต่เขายังกล่าวด้วยว่ามีแนวโน้มว่าจะเป็นเพียงการช็อกเพียงครั้งเดียวมากกว่าที่จะเป็นแหล่งที่มาของภาวะเงินเฟ้ออย่างต่อเนื่อง

“แม้ว่าการลดอัตราดอกเบี้ยในเดือนกันยายนจะค่อนข้างแน่นอน แต่การลดอัตราดอกเบี้ยเพิ่มเติมนั้นยังห่างไกลจากการรับประกัน” แคทซ์กล่าว “รายงานอัตราเงินเฟ้อที่สูงกว่าที่คาดการณ์ไว้หลายฉบับ อาจทำให้ต้องหันกลับมาให้ความสำคัญกับการควบคุมการพุ่งสูงขึ้นของราคาอีกครั้ง ”

- ข้อควรระวังและข้อยกเว้นความรับผิดชอบ

- การลงทุนมีความเสี่ยง กรุณาพิจารณาให้รอบคอบ ข้อมูลในบทความนี้ใช้เพื่ออ้างอิงเท่านั้น ไม่ใช่คำแนะนำในการลงทุนส่วนบุคคล และไม่ได้พิจารณาเป้าหมายการลงทุน พฤติกรรมทางการเงิน หรือความต้องการเฉพาะของผู้ใช้บางราย การลงทุนโดยอ้างอิงจากบทความนี้เป็นความรับผิดชอบของผู้ลงทุนเอง