อัตราผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ และค่าเงินดอลลาร์กำลังจะมีการเปลี่ยนแปลงครั้งใหญ่หรือไม่? จับตาดูเส้นกราฟทั้งสองนี้ว่าจะปรับตัวขึ้นหรือลงหลังจากช่วงเวลาสงบนิ่ง!

2026-02-10 21:00:12

ประเด็นสำคัญ: วาทศิลป์เชิงนโยบาย ความยืดหยุ่นทางเศรษฐกิจ และแนวโน้มข้อมูล

ปัจจัยพื้นฐานหลักที่ส่งผลต่อตลาดในปัจจุบันนั้น มีลักษณะเป็นการปฏิสัมพันธ์หลายมิติ โดยส่วนใหญ่เกี่ยวข้องกับคำกล่าวของเจ้าหน้าที่ธนาคารกลาง ความคาดหวังเกี่ยวกับข้อมูลเศรษฐกิจ และความสัมพันธ์กับตลาดต่างประเทศ

ประการแรก การประเมินผลกระทบของอัตราแลกเปลี่ยนโดยผู้กำหนดนโยบายได้ช่วยพยุงแนวโน้มของดอลลาร์ไว้ ผู้ว่าการธนาคารกลางสหรัฐฯ เพิ่งกล่าวต่อสาธารณะว่า “การเปลี่ยนแปลงที่สำคัญมาก” ของดอลลาร์จะเป็นสิ่งจำเป็นที่จะส่งผลกระทบโดยตรงต่ออัตราเงินเฟ้อของผู้บริโภคภายในประเทศ คำกล่าวนี้ถูกตีความโดยตลาดว่าบ่งชี้ว่าความผันผวนของดอลลาร์ในปัจจุบันยังไม่ถึงระดับที่เพียงพอที่จะเปลี่ยนแปลงการพิจารณานโยบายการเงินของเฟด จึงช่วยบรรเทาความกังวลที่มากเกินไปของตลาดที่ว่าการอ่อนค่าของดอลลาร์อาจบังคับให้เฟดต้องเปลี่ยนทิศทาง ในขณะเดียวกัน ความคิดเห็นของอดีตประธานาธิบดีทรัมป์เกี่ยวกับศักยภาพการเติบโตทางเศรษฐกิจ ตลอดจนแนวโน้มของเขาเกี่ยวกับการแต่งตั้งบุคลากรของเฟด ได้เพิ่มความไม่แน่นอนด้านนโยบายระยะยาวให้กับตลาด

ประการที่สอง แม้ว่าข้อมูลทางเศรษฐกิจจะแสดงให้เห็นถึงความยืดหยุ่น แต่ความกังวลพื้นฐานยังคงอยู่ แม้ว่าดัชนีความเชื่อมั่นธุรกิจขนาดเล็กของสหรัฐฯ จะลดลงเล็กน้อยอย่างไม่คาดคิดในเดือนมกราคม ซึ่งบ่งชี้ถึงความไม่แน่นอนที่เพิ่มขึ้นในหมู่เจ้าของธุรกิจที่รอสัญญาณการฟื้นตัวทางเศรษฐกิจที่ชัดเจนขึ้น แต่ดัชนียังคงสูงกว่าค่าเฉลี่ยระยะยาว ที่สำคัญกว่านั้น ข้อมูลยอดขายปลีกที่จะออกมาในเร็วๆ นี้คาดว่าจะยืนยันถึงฤดูกาลช้อปปิ้งช่วงวันหยุดปี 2025 ที่แข็งแกร่ง ซึ่งสนับสนุนมุมมองที่ว่าโมเมนตัมภายในของเศรษฐกิจสหรัฐฯ ยังคงดำเนินต่อไป นอกจากนี้ การสำรวจของธนาคารกลางนิวยอร์กแสดงให้เห็นว่าความคาดหวังเงินเฟ้อของผู้บริโภคในระยะยาวยังคงมีเสถียรภาพ ซึ่งเป็นสัญญาณที่ดีสำหรับธนาคารกลางสหรัฐฯ ที่พยายามตรึงความคาดหวังเงินเฟ้อไว้

สุดท้ายนี้ พลวัตของตลาดต่างประเทศมีผลกระทบต่อเนื่องอย่างมีนัยสำคัญ การฟื้นตัวอย่างแข็งแกร่งของพันธบัตรรัฐบาลญี่ปุ่นเป็นปัจจัยภายนอกสำคัญที่ผลักดันให้พันธบัตรรัฐบาลสหรัฐฯ แข็งค่าขึ้นในชั่วข้ามคืน เนื่องจากรัฐบาลญี่ปุ่นปฏิเสธอย่างชัดเจนถึงความเป็นไปได้ในการออกพันธบัตรใหม่เพื่อเป็นทุนในการลดภาษีอาหาร ความกังวลเกี่ยวกับการเพิ่มขึ้นของอุปทานพันธบัตรรัฐบาลญี่ปุ่นจึงลดลงอย่างมาก ส่งผลให้อัตราผลตอบแทนพันธบัตรญี่ปุ่นอายุ 10 ปีลดลงอย่างมากในวันเดียว แนวโน้มนี้ผ่านกลไกการเชื่อมโยงของตลาดพันธบัตรโลก ให้การสนับสนุนการซื้อโดยตรงแก่พันธบัตรรัฐบาลสหรัฐฯ คำแถลงจากเจ้าหน้าที่ธนาคารกลางยุโรปเกี่ยวกับการยอมรับอัตราเงินเฟ้อระยะสั้นที่ต่ำกว่าเป้าหมาย ชี้ให้เห็นว่าเรื่องราวความแตกต่างทางนโยบายระหว่างธนาคารกลางหลักๆ อาจดำเนินต่อไป ซึ่งสนับสนุนข้อได้เปรียบด้านอัตราดอกเบี้ยของดอลลาร์สหรัฐฯ โดยอ้อม

การวิเคราะห์ทางเทคนิค: ช่วงราคาสำคัญและจุดสังเกตระหว่างวัน

จากมุมมองการวิเคราะห์ทางเทคนิค ทั้งดอลลาร์สหรัฐและพันธบัตรกระทรวงการคลังสหรัฐอยู่ใกล้ระดับสำคัญในระยะสั้น และทิศทางของทั้งสองสกุลเงินขึ้นอยู่กับปัจจัยพื้นฐาน

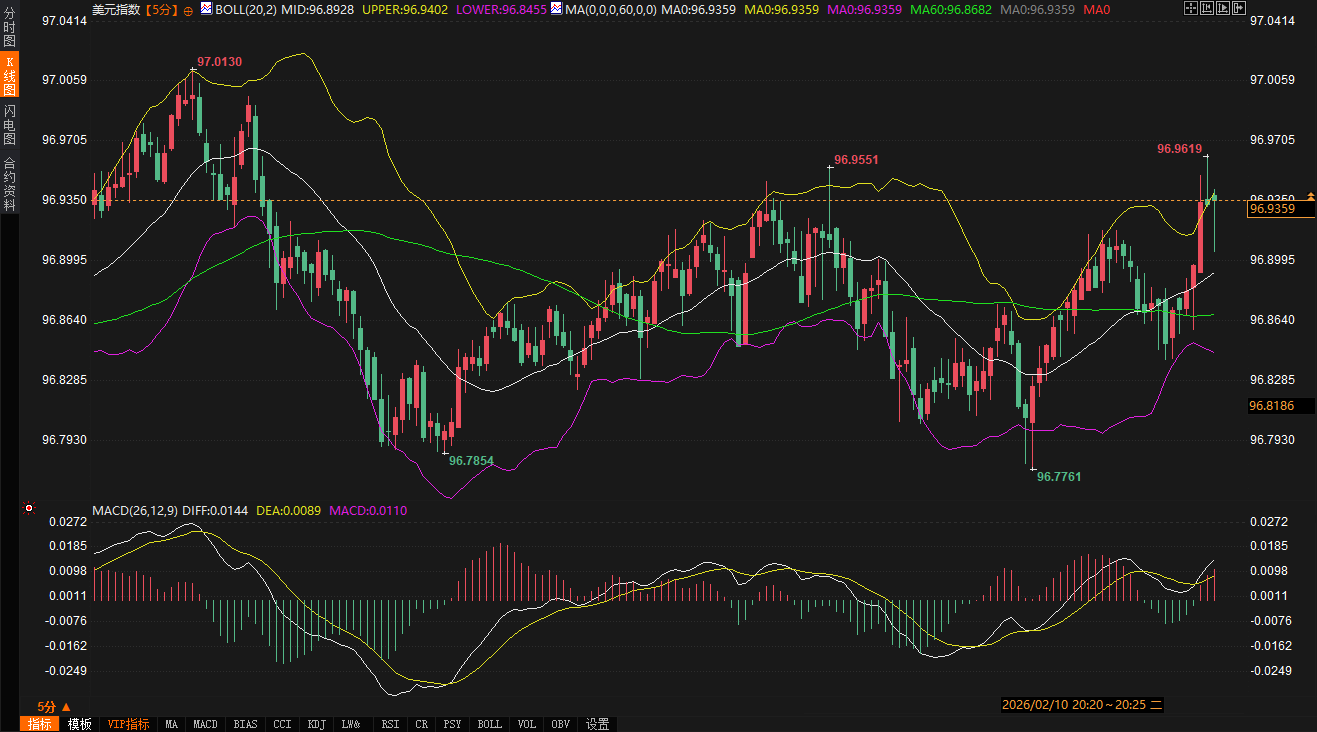

สำหรับดัชนีค่าเงินดอลลาร์สหรัฐฯ โดยอ้างอิงจากสัญญาหลัก DXY กราฟ 240 นาทีแสดงให้เห็นว่าราคากำลังเคลื่อนไหวอยู่ใกล้กับเส้นกลางของ Bollinger Band (96.8826) โดยที่แถบบนและล่าง (96.9143 - 96.8506) แคบลงอย่างผิดปกติ ซึ่งบ่งชี้ว่าการบีบอัดความผันผวนกำลังจะสิ้นสุดลง ในตัวชี้วัด MACD เส้น DIFF อยู่ต่ำกว่าเส้น DEA เล็กน้อย แต่ทั้งสองเส้นอยู่ใกล้กับแกนศูนย์ ซึ่งบ่งชี้ถึงโมเมนตัมระยะสั้นที่อ่อนแอ และตลาดอยู่ในสภาวะสมดุลที่สำคัญระหว่างกระทิงและหมี โซนแนวรับและแนวต้านที่สำคัญสามารถกำหนดได้ดังนี้: แนวรับแรกอยู่ที่ 96.85 (แถบ Bollinger Band ด้านล่างและบริเวณจุดต่ำสุดของการรวมตัวล่าสุด) การทะลุลงต่ำกว่าระดับนี้อาจเปิดโอกาสให้เกิดการปรับฐานไปสู่ 96.70 แนวต้านแรกอยู่ในช่วง 96.91-96.95 (แถบ Bollinger Band ด้านบนและใกล้กับจุดสูงสุดของวันจันทร์) หากราคาbreakทะลุระดับนี้ขึ้นไปได้ จะเป็นการยืนยันการสิ้นสุดของการปรับตัวลงในระยะสั้น และอาจทดสอบระดับ 97.10 ได้ ในระหว่างช่วงการซื้อขาย ควรให้ความสนใจอย่างใกล้ชิดกับการที่ราคาจะทดสอบขอบของ Bollinger Band และดูว่า MACD สามารถสร้าง Golden Cross ใกล้แกนศูนย์ได้หรือไม่ เพราะนี่จะเป็นสัญญาณของการเปลี่ยนแปลงโมเมนตัมในระยะสั้น

สำหรับอัตราผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ อายุ 10 ปี กราฟ 240 นาทีแสดงให้เห็นว่าราคาได้ลดลงต่ำกว่าเส้นกลางของ Bollinger Band (4.206%) และกำลังทดสอบแนวรับที่เส้นล่าง (4.160%) ตัวชี้วัด MACD ยังคงมีแนวโน้มขาลงหลังจากเกิด Death Cross ต่ำกว่าเส้นศูนย์ โดยแท่งโมเมนตัมเชิงลบขยายตัวเล็กน้อย บ่งชี้ว่าแรงกดดันในการปรับตัวระยะสั้นยังไม่คลายตัวอย่างเต็มที่ ช่วงการซื้อขายหลักในปัจจุบันอยู่ระหว่าง 4.16% (เส้นล่างของ Bollinger Band และแนวรับทางเทคนิคเมื่อเร็วๆ นี้) และ 4.206% (เส้นกลางของ Bollinger Band ซึ่งเป็นระดับทางจิตวิทยาด้วย) หากราคาหลุดต่ำกว่าแนวรับ 4.16% อัตราผลตอบแทนอาจลดลงต่อไปที่บริเวณ 4.13%-4.14% ในทางกลับกัน หากราคาฟื้นตัวและรักษาระดับเหนือ 4.206% การปรับตัวระยะสั้นอาจสิ้นสุดลง และคาดว่าจะเคลื่อนตัวกลับไปสู่เส้นบน (4.251%) ในระหว่างช่วงการซื้อขาย สิ่งสำคัญคือต้องสังเกตปฏิกิริยาของอัตราผลตอบแทนที่ระดับประมาณ 4.16% และความแตกต่างหรือการสอดคล้องกันกับดัชนีดอลลาร์สหรัฐ โดยเฉพาะอย่างยิ่ง ควรสังเกตว่าช่วงการซื้อขายของสัญญาซื้อขายล่วงหน้าพันธบัตรกระทรวงการคลังสหรัฐ (112-05 ถึง 112-10.5) ได้ถูกทำลายลงแล้ว และควรให้ความสนใจว่าจะมีรูปแบบการรวมตัวใหม่เกิดขึ้นหรือไม่

แนวโน้มสำหรับ 2-3 วันข้างหน้า: การซื้อขายในกรอบแคบก่อนการประกาศข้อมูล

เมื่อมองไปข้างหน้าในอีก 48 ถึง 72 ชั่วโมงข้างหน้า ตลาดจะค่อยๆ เปลี่ยนจากโหมด "รอดูสถานการณ์" ไปสู่โหมด "ขับเคลื่อนด้วยข้อมูล" ก่อนการประกาศข้อมูลเศรษฐกิจหลัก คาดว่าดอลลาร์สหรัฐและพันธบัตรกระทรวงการคลังสหรัฐจะยังคงเคลื่อนไหวในกรอบแคบๆ แต่ความผันผวนอาจค่อยๆ เพิ่มขึ้นเมื่อใกล้ถึงวันประกาศข้อมูล

ดัชนีค่าเงินดอลลาร์สหรัฐจะเผชิญกับแรงดึงสองทาง ในด้านหนึ่ง ความมั่นคงของตลาดพันธบัตรรัฐบาลญี่ปุ่นและท่าทีผ่อนคลายของธนาคารกลางยุโรปอาจจำกัดศักยภาพในการลดลงของดอลลาร์ และอาจให้การสนับสนุนเล็กน้อย ในอีกด้านหนึ่ง ความไม่แน่นอนของตลาดเกี่ยวกับทิศทางนโยบายของธนาคารกลางสหรัฐ (เฟด) ไม่น่าจะหายไปจนกว่าจะได้รับการยืนยันจากข้อมูล ซึ่งจะกดดันโมเมนตัมขาขึ้นของดอลลาร์ ดังนั้น ดอลลาร์จึงมีแนวโน้มที่จะทรงตัวอยู่ในช่วงกว้างๆ ระหว่าง 96.70 ถึง 97.10 จนกว่าข้อมูลจะให้ทิศทางที่ชัดเจน การกลับมาของข่าวเกี่ยวกับ "วาทกรรมภาษี" อาจจุดประกายความไม่มั่นใจในความเสี่ยงอย่างรวดเร็ว ผลักดันให้ดอลลาร์แข็งค่าขึ้นในฐานะสินทรัพย์ปลอดภัย

ความสัมพันธ์เชิงลบในระยะสั้นระหว่างผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ อายุ 10 ปี กับดอลลาร์สหรัฐฯ อาจเด่นชัดมากขึ้นในช่วงที่ข้อมูลเศรษฐกิจไม่ค่อยมีอะไรเปลี่ยนแปลง ดอลลาร์ที่แข็งค่าขึ้นเนื่องจากความต้องการสินทรัพย์ปลอดภัยหรือข้อได้เปรียบด้านอัตราดอกเบี้ย อาจสร้างแรงกดดันต่อราคาพันธบัตรกระทรวงการคลังสหรัฐฯ ส่งผลให้ผลตอบแทนสูงขึ้น อย่างไรก็ตาม ความกังวลของตลาดเกี่ยวกับข้อมูลเศรษฐกิจที่อาจอ่อนแอเกินคาด ประกอบกับแรงหนุนจากตลาดพันธบัตรโลกที่แข็งแกร่ง (โดยเฉพาะพันธบัตรญี่ปุ่น) จะช่วยหนุนผลตอบแทนอย่างมีนัยสำคัญ คาดว่าผลตอบแทนจะเคลื่อนไหวอยู่ในช่วง 4.13% ถึง 4.25% การที่ตลาดญี่ปุ่นปิดทำการในวันพฤหัสบดีเนื่องจากเป็นวันหยุด อาจลดความผันผวนจากภายนอกลงอย่างมาก ทำให้ตลาดพันธบัตรกระทรวงการคลังสหรัฐฯ สามารถมุ่งเน้นไปที่ปัจจัยภายในประเทศได้มากขึ้น

โดยสรุป ตลาดขณะนี้อยู่ในช่วงสงบก่อนพายุจะมาถึง การปรับตำแหน่งของนักลงทุน การบริหารจัดการความคาดหวังก่อนการประกาศข้อมูล และข้อมูลที่กระจัดกระจายจากตลาดต่างประเทศจะเป็นปัจจัยหลักที่ครอบงำตลาดในอีกสองถึงสามวันทำการข้างหน้า นักลงทุนควรเฝ้าระวังอย่างใกล้ชิด โดยเน้นไปที่ว่าดัชนีดอลลาร์สหรัฐจะทะลุผ่านระดับทางเทคนิคที่สำคัญหรือไม่ และผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐจะสามารถรักษาระดับแนวรับได้หรือไม่ สิ่งเหล่านี้จะเป็นตัวชี้วัดล่วงหน้าสำหรับการประเมินทิศทางของตลาดในระยะกลางหลังจากการประกาศข้อมูล ก่อนที่ข้อมูลจะชัดเจน การยับยั้งชั่งใจและความอดทนเป็นกลยุทธ์ที่ดีที่สุดในการรับมือกับสถานการณ์ตลาดในปัจจุบัน

- ข้อควรระวังและข้อยกเว้นความรับผิดชอบ

- การลงทุนมีความเสี่ยง กรุณาพิจารณาให้รอบคอบ ข้อมูลในบทความนี้ใช้เพื่ออ้างอิงเท่านั้น ไม่ใช่คำแนะนำในการลงทุนส่วนบุคคล และไม่ได้พิจารณาเป้าหมายการลงทุน พฤติกรรมทางการเงิน หรือความต้องการเฉพาะของผู้ใช้บางราย การลงทุนโดยอ้างอิงจากบทความนี้เป็นความรับผิดชอบของผู้ลงทุนเอง